L’ultima grana di Alexis Tsipras è stata la rivolta dei pensionati greci che sono scesi in piazza contro il nuovo taglio delle pensioni deciso dal Governo guidato dal leader di Syriza. La riforma ha tagliato gli assegni dal 25% al 55% e insieme con l’approvazione di un pacchetto di privatizzazioni è l’ultimo tassello di iniziative che mancava al governo greco per sperare di superare l’esame del Parlamento europeo il 10 ottobre 2016. L0esame è stato superato a metà: L’Eurogruppo ha promosso la Grecia e sbloccato una parte degli aiuti attesi pari a 1,1 miliardi di euro. Per adare gli altri 1,7 miliardi di euro, Bruxeless vuole valutare il pagamento degli arretrati del Governo greco verso i fornitori e la valutazione è attesa fine ottobre 2016.

Il debito della Grecia pesa ancora il 176% del Prodotto interno lordo del Paese e continua ad essere un macigno sul futuro dell’Unione europea e dell’euro. Alexis Tsipras le sta provando tutte per restare nei parametri imposti, cercando di usare anche mezzi da tragicommedia come la lotteria nazionale con premi estratti per i cittadini che si fanno rilasciare fatture, ricevute e scontrini fiscali dai lavoratori autonomi. L’idea è di dare una mano al fisco, ma anche incoraggiare l’utilizzo dei pagamenti elettronici al posto dei soldi contanti.

Nel Paese dove la tragedia e la commedia sono nate, il paradosso è che nel momento in cui il debito della Grecia e le politiche di austerità sono tornate al centro dell’attenzione internazionale, l’uomo che ha scoperchiato il buco ellenico sta per essere processato per averlo fatto. Il suo nome è Andreas Georgiou, 55 anni, che dopo essere stato per oltre 20 anni un dirigente del Fondo monetario internazionale (Fmi), nel 2010 si mise a disposizione del suo Paese per salvarlo dalla bancarotta.

Fu nominato a capo dell’Elstat, l’istituto di statistica greco, e rifacendo bene i conti corresse il dato ufficiale del disavanzo del 2009 dal 4% al 15,7% del Prodotto interno lordo. Di conseguenza, il debito pubblico schizzò alle stelle, aumentando di circa 20 miliardi di euro, dando il via al primo dei tre salvataggi del Paese da parte dell’Ue e del Fmi. Per quel conteggio Georgiou e due colleghi dell’Elstat sono finiti sotto processo in Grecia con l’accusa di aver cospirato contro l’interesse nazionale. Sono stati assolti in primo grado, ma a giugno del 2016 una sentenza della Corte Suprema greca ha ribaltato il verdetto e Georgiou dovrà di nuovo essere giudicato in appello il 31 ottobre 2016. Rischia l’ergastolo per cospirazione contro lo Stato.

Il caso ha suscitato l’indignazione di economisti e statistici di tutto il mondo che gridano alla complotto e sono convinti che Georgiou sia diventato un capro espiatorio per la classe politica della Grecia, che si rifiuta di accettare la responsabilità per il collasso finanziario del Paese e di attuare un programma di riforma fiscale e strutturale. Tanto che per aiutare Georgiou, padre single di una bambina di sei anni, senza un lavoro a tempo pieno, un gruppo di esperti di statistica ha aperto un sito di crowdfunding che ha raccolto più di 8.000 euro per la sua difesa.

Grecia: in sei anni perso un quarto del reddito nazionale

Dal 2010 Alexis Tsipras ha combattuto la sua battaglia di austerità che dovrebbe portarlo, secondo le sue previsioni, a sfiorare il 3% di crescita nel 2017, mentre negli ultimi sei anni Andreas Georgiou è diventato il “boia del popolo greco”, ha deciso di tornare nel Maryland e di difendersi da accuse penali e civili. E sempre negli ultimi sei anni la Grecia ha perso quasi un quarto del suo reddito nazionale. Ma se si guardano i conti oggi come sta la Grecia? Secondo il dato del Ministero della finanze ellenico, la Grecia ha registrato un inatteso surplus primario pari a 3,57 miliardi di euro nei primi sette mesi del 2016 e ha battuto l’obiettivo di raggiungere un deficit di 875 milioni di euro.

Per il Fondo monetario internazionale, però, lo sforzo fatto fino a qui non è sufficiente perché l’alleggerimento del debito della Grecia è necessario per riportare sostenibilità e dovrebbe essere calibrato su ipotesi realistiche e sulle capacità della Grecia di generare surplus e crescita nel lungo termine. Per gli economisti del Fmi, gli stessi che hanno lavorato per 20 anni al fianco di Georgiou, gli attuali obiettivi imposti dell’Ue restano irrealistici. Per questa ragione l’outlook, la prospettiva economica, della Grecia resta debole, e con molti rischi al ribasso.

Cosa serve adesso? Riforme e un ulteriore consolidamento di bilancio che, però, potrebbe avere un effetto negativo sulla crescita, ha sottolineato il Fondo monetario internazionale. La ricetta per il Fmi è un ulteriore taglio del debito che vada ben al di là dell’ammontare considerato e meno austerity. Questo quadro rischia di alimentare nuovamente le tensioni con l’Unione Europea. A peggiorare la situazione della Grecia è la crisi dei migranti, che va ad aumentare il peso sulle spalle della popolazione, già messa alla prova dagli ”enormi sacrifici” fatti da Atene per rilanciare l’economia e risanare i conti.

Nel frattempo i creditori della Grecia, ovvero tutti i Paesi dell’Unione europea, devono decidere se concedere un altro blocco di finanziamenti da 2,8 miliardi di euro entro il 10 ottobre. L’affidamento è fatto basandosi sui conti che aveva fatto nel 2009 Andreas Georgiou, e che finora hanno portato nelle casse della Grecia quasi 300 miliardi di euro di fondi di salvataggio. I conti per cui, ora, Georgiou rischia l’ergastolo.

IDEE DI INVESTIMENTO

Le gestione dei debiti sovrani europei è una variabile che i grandi investitori dell’area euro si sono abituati a considerare negli ultimi 5 anni e non ha più un impatto choc. A pesare sempre, invece, è l’incertezza geopolitica che ha delle conseguenze dirette sulla gestione del debito. Per questo preoccupa la caduta di Angela Merkel, che sta perdendo consensi in vista delle elezioni del 2017. La cancelliera tedesca è stata la paladina dell’austerità che ha portato al salvataggio della Grecia e insieme con Mario Draghi, presidente della Bce, ha difeso l’euro e l’Unione europea.

Tra i fattori di instabilità in Europa c’è anche la polemica della nomina di José-Manuel Barroso, ex presidente della Commissione europea, a capo di Goldman Sachs con ruolo non esecutivo per la sua unità internazionale e come consulente per le problematiche globali. A Bruxelles non l’hanno presa bene, visto che il politico portoghese ha lasciato la guida del governo europeo meno di due anni fa e visto che più volte a Bruxelles proprio Goldman Sachs è stata accusata prima dal presidente Jean-Claude Juncker e poi anche dal presidente francese François Hollande di aver aiutato la Grecia a “truccare” i conti.

Così tra la Grecia e la crisi delle banche europee i fondi azionari europei hanno subito quasi 90 miliardi di euro di riscatti da gennaio a ottobre 2016. Preoccupa l’incertezza sulla salute del settore finanziario del Vecchio Continente, tra le ultime quelle sulla crisi di Deutsche Bank, anche perché i fondi azionari specializzati sull’area euro hanno in portafoglio molta finanza: sull’indice MSCI Europe, il più usato come indice di riferimento dai gestori, i titoli finanziari sono al primo posto con il 18,56% seguito da beni di consumo (16,66%) e cura della salute (14,6%).

Ecco i fondi azionari Europa, esclusa Uk, che hanno resistito meglio da inizio anno:

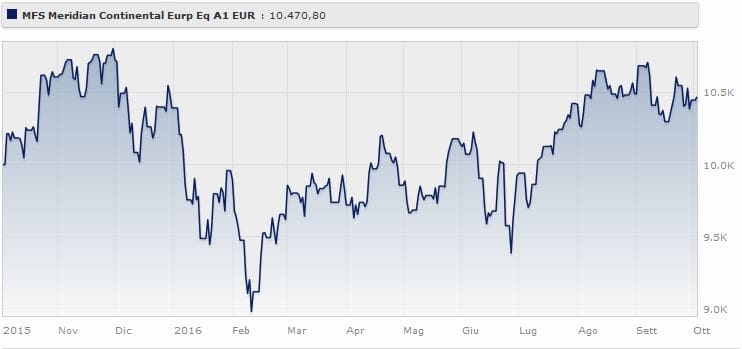

- MFS Meridian Continental European Equity Fund rende lo 0,75% da gennaio (+7,56% a tre anni). Il gestore Matthew Barrett ha messo la salute (21%) al primo posto come settore in portafoglio, seguita da beni di consumo (19,73%) e tecnologia (16,66%). La finanza non compare tra i primi cinque settori in portafoglio. Nestlè e Novartis sono tra i primi cinque titoli.

MFS Meridian Continental European Equity Fund rende lo 0,75% da inizio 2016. Fonte: Morningstar. - Aberdeen Global European Equity (ex Uk) Fund Classe A2 rende lo 0,02% da gennaio a ottobre 2016 (+6,37% a un anno). Per il gestore del fondo i settori più importanti sono beni industriali (20,57%), beni di consumo (15,25%) e salute (15%) mentre la finanza pesa il 13%. Tra i titoli più pesanti in portafoglio ci sono Unilever e Nestlè.

Aberdeen Global European Equity (ex Uk) Fund Classe A2 rende lo 0,02% da gennaio 2016. Fonte: Morningstar. - Henderson Horizon European Growth Fund A2 EUR Acc non ha guadagnato e perso nulla da gennaio a ottobre 2016 (+10,46% a tre anni). Il gestore Simon Rowe ha scelto beni industriali (26,5%, beni di consumo (18,9%) e materie prime (17,9%) come primi settori in portafoglio. La finanza pesa l’11%. Sampo e Wolters Kluwer NV sono tra i primi cinque titoli più pesanti.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento