La fine del Quantitative easing (QE) della Banca centrale europea si avvicina a grandi passi. Aprile è dietro l’angolo, ma per il momento Mario Draghi non ha alcuna intenzione di rallentare gli acquisti e continua a comprare debito. La ragione? Lo spread ha ricominciato a correre, tornando sopra 200 punti a inizio febbraio 2017. Ma è bastato un accenno alla possibilità di un QE flessibile a far scivolare lo spread sotto 180 nonostante le tensioni sull’avvio della stagione elettorale europea.

Nonostante 210 miliardi di acquisti di debito pubblico italiano fra il 2015 e il 2016, e altri 100 miliardi stimati per il 2017, dunque, lo spread indica che qualcosa non marcia come dovrebbe sui bond europei. Fra timori per la politica italiana, l’effetto-Trump sui tassi globali, le elezioni in arrivo dall’Olanda (marzo) in Francia (fra aprile e maggio) e in Germania (settembre), il rischio sale. La Bce da aprile ridurrà a 60 miliardi al mese il Qe, promette di continuare a comprare fino almeno a dicembre ma con un’inflazione ormai a un passo dal 2% l’asso nella manica di Mario Draghi potrebbe avere i mesi contati. Una Bce flessibile, di questi tempi, fa bene all’Europa. Ma è l’inflazione il tema principale sui mercati.

Fondi obbligazionari: quanto pesa l’inflazione

Dopo anni in cui si temeva la deflazione, il mondo è cambiato e la corsa al rialzo che dura da ormai oltre 30 anni sul mercato obbligazionario è al termine. Per questo comprare obbligazioni, e in particolare titoli di Stato, non è una mossa azzeccata in questa fase. La ragione? I rendimenti sono destinati a salire ancora, mentre i prezzi scenderanno proprio per effetto dell’inflazione.

Nella caccia al rendimento fuori dall’Europa l’approdo più gettonato sono i mercati emergenti. Così mentre il mercato obbligazionario globale ha perso in media lo 0,48% da gennaio 2017, i titoli di Stato emergenti emergenti hanno guadagnato in media lo 0,26% secondo i dati dell’indice Bank of America Merrill Lynch, nonostante il rendimento medio di alcune obbligazioni governative sia crollato. Un esempio su tutti è il Brasile che un anno fa rendeva il 16% e adesso è sceso al 10%.

IDEE DI INVESTIMENTO

La discesa del rendimenti di alcuni bond dei Paesi emergenti fa pensare che la fine della corsa anche di questa obbligazioni sia dietro l’angolo. Ma i gestori non sono d’accordo. Per Nicolas Jaquier, Investment Director – Emerging Markets, Standard Life Investments tutto dipende dalla valuta del debito dei mercati emergenti ma i fondamentali sono a favore di questa asset class. “A livello globale, l’emerging market debt continua a offrire rendimenti interessanti in quello che da un punto di vista storico è ancora un contesto di bassi tassi di interesse” ha detto Jaquier. “Ma la ricerca di rendimento e la diversificazione indica una ripresa dell’appetito per l’asset class tra gli investitori globali, dopo gli inziali deflussi seguiti al risultato delle elezioni degli Stati Uniti dello scorso novembre”.

La selezione in questo campo fa differenza insieme con la diversificazione del portafoglio, aprendo anche ai corporate bond dell’area emergente. “In un mondo assetato di reddito, le obbligazioni corporate dei mercati emergenti stanno dimostrando il proprio valore. I rendimenti offerti sono fra i più elevati nell’universo fixed income, superati solo da quelli del debito emergente in valuta locale e del credito high yield statunitense” ha detto Alain-Nsiona Defise, Head of Emerging Corporate di Pictet Asset Management. “Ciò fa del debito corporate emergente un investimento molto appetibile alla luce degli spread straordinariamente compressi presenti in gran parte dell’universo obbligazionario e dell’enorme volume di titoli di Stato e corporate di rating elevato con rendimenti negativi nei mercati sviluppati”.

Ecco i migliori fondi obbligazionari Paesi emergenti per rendimento a un anno (Categoria Morningstar: Obbligazionari Paesi Emergenti):

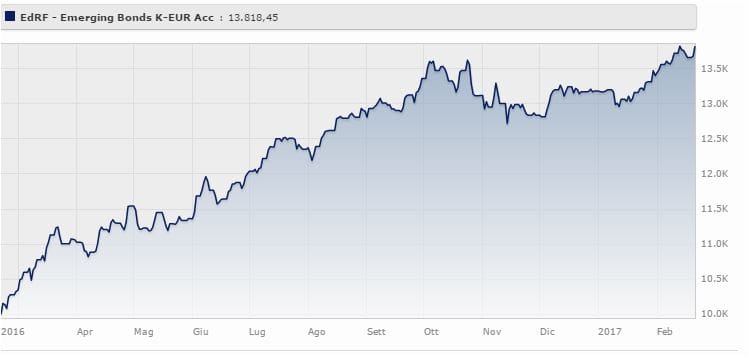

- Edmond de Rothschild Fund – Emerging Bonds K-EUR Acc rende il 38,18% da febbraio 2016 a febbraio 2017 (+4,84% da gennaio 2017). Il fondo è gestito da Jean-Jacques Durand e Romain Bordenave che puntano sul debito di Bolivia e Turchia.

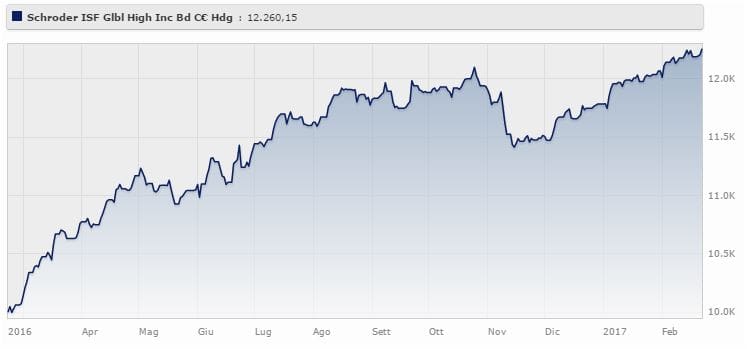

Edmond de Rothschild Fund – Emerging Bonds K-EUR Acc rende il 38,18% da febbraio 2016 a febbraio 2017 (+4,84% da gennaio 2017). Fonte: Morningstar. - Schroder International Selection Fund Global High Income Bond C EUR Hedged rende il 22,60% da febbraio 2016 a febbraio 2017 (+4,03% da gennaio 2017). Il fondo è gestito da James Barrineau e Martha Metcalf che investono in obbligazioni, denominate in diverse valute, emesse da governi, agenzie governative e società di tutto il mondo. Ucraina e Turchia sono i Paesi più pesanti.

Schroder International Selection Fund Global High Income Bond C EUR Hedged rende il 22,60% da febbraio 2016 a febbraio 2017 (+4,03% da gennaio 2017). Fonte: Mornigstar. - Templeton Emerging Markets Bond Fund Classe A (dis) Eur-h1 rende il 20,80% da febbraio 2016 a febbraio 2017 (+5,50% da gennaio 2017). Il fondo è gestito da Laura Burakreis che ha come primi Paesi in portafoglio Argentina e Sud Africa.

Templeton Emerging Markets Bond Fund Classe A (dis) Eur-h1 rende il 20,80% da febbraio 2016 a febbraio 2017 (+5,50% da gennaio 2017). Fonte: Morningstar.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento