I fondi di private equity abituati a guadagnare acquistando e vendendo pezzi di società sono, come sempre, i primi ad averlo capito. Dopo Brexit investire in Uk, con le sterline, non sarà più come prima, ma questo non significa che sia diventato un cattivo affare. Anzi, per alcuni sembra diventato proprio il luogo ideale dove investire. Bill Conway, 66 anni, co-chief executive di Carlyle asset management, oltre 200 miliardi di dollari di asset in gestione e interessi in tutti i settori (industria aerospaziale, difesa, consumer, energia, servizi finanziari, sanità, industriale, infrastrutture, real estate, technology, trasporti, telecomunicazioni e media) è volato subito a Londra per capire quanto valga ancora la pena restare nella capitale.

Il miliardario americano sarebbe stato inizialmente rassicurato sulle prospettive del più grande mercato europeo per le operazioni di buyout, ma teme in un rallentamento delle acquisizioni più grandi.

Eppure, proprio dopo Brexit, le operazioni sul mercato corporate inglese hanno subito un’impennata proprio grazie alla sterlina debole scesa di un 30% circa rispetto al dollaro. L’effetto sul cambio, per esempio, ha convinto Wanda Group, il più grande gestore di cinema della Cina, ad acquisire Odeon & Uci Cinemas Group per circa 500 milioni di sterline attraverso la controllata americana Amc Entertainment Holdings assorbita nel 2012.

Sterline: Anheuser-Busch alza il prezzo per SABMiller

Il cambio di passo della divisa del Regno Unito ha cambiato i programmi anche di Anheuser-Busch InBev che nell’autunno 2016 aveva raggiunto un accordo per acquisire SABMiller ad un prezzo di 70 miliardi di sterline. Dopo Brexit, per molti investitori l’operazione non era più attraente, e per questo i due colossi della birra hanno deciso di alzare la posta: Anheuser-Busch InBev offrirà 45 sterline e non più 44 sterline, per azione ai soci di SABMiller, portando il costo dell’operazione a 104 miliardi di dollari.

Il mercato, dunque, sta assorbendo la botta Brexit con le offerte già previste che non subiscono stop. È andata a buon fine, per esempio, l’acquisizione del servizio di autista Tristar da parte i Addison Lee, la compagnia di taxi di Londra di proprietà di Carlyle, e Cinven, uno dei più grandi gruppi di private equity in Europa, ha raccolto 7 miliardi dagli investitori internazionali per il suo ultimo fondo di buyout che guarda con interesse a Uk e Apax, Permira e CVC, tutti i gestori di fondi leader nel settore europeo, sono anche a caccia di nuove azioni per investire.

Il calo delle valutazioni post Brexit, per chi investe in Uk in dollari ed euro è un vantaggio nel breve, perché l’economia inglese ha reagito immediatamente alla prospettiva di uscita dall’Ue. Ma non solo. La volatilità che dominerà nei prossimi mesi potrebbe portare le aziende inglesi ad approfittare di queste condizioni di mercato per mettere i piedi operazioni straordinarie. Per questo Londra è la Borsa che finora ha reagito meglio a Brexit, arrivando su nuovi massimi. La ragione? C’è la trattariva per l’uscita dall’Ue definita dall’articolo 50, verrà attivata il primo ottobre e fino ad allora le regole per investire restano simili al passato. A questo va aggiunto che da sempre la Borsa di Londra tende ad avere una visione degli eventi soprattutto nel breve termine.

E una prova è che Brexit non ha fermato il matrimonio Deutsche Börse – London Stock Exchange (che controlla la Borsa di Milano): il 60% degli azionisti tedeschi della Borsa di Francoforte si è espresso in maniera favorevole all’accordo che dovrebbe portare alla creazione di un colosso da 26 miliardi di euro di capitalizzazione. Nel lungo periodo, però, è evidente che le cose cambieranno. Perché la piazza di Londra è destinata a indebolirsi a causa dell’incertezza e della volatilità da Brexit . Un assaggio di ciò che potrebbe accadere si è avuto quando Lloyds banking goup, uno dei simboli della finanza nella City, ha tagliato 3.000 posti di lavoro con un piano di risparmi da 400 milioni di sterline entro la fine del 2017.

Certo, dati i problemi bancari in giro per l’Europa, non si può escludere che questo taglio non sia imputabile solo a Brexit, ma è un fatto che sono migliaia i posti a rischio nella City. Tutto è nelle mani del primo ministro Theresa May che si trova di fronte alla prospettiva di negoziare il divorzio della Gran Bretagna dall’Unione europea, e allo stesso tempo proteggere gli interessi fondamentali del Paese: Londra come hub di servizi finanziari è un punto fermo per la più grande industria del Regno Unito che, secondo i calcoli del Financial Times, vale il 10% del Prodotto interno lordo inglese, con oltre 360 mila impiegati di cui il 22% non è Uk.

IDEE DI INVESTIMENTO

Acquistare aziende inglesi può essere un affare anche per chi investe in fondi comuni in questa fase di mercato. La ragione? Nella seduta di metà luglio 2016 la Bank of England (Boe) ha affrontato il tema di come contrastare una probabile recessione post-Brexit per l’economia del Regno Unito. Tra le ipotesi c’è di seguire l’esempio della Banca centrale europea (Bce) e di acquistare corporate bond Uk, con una manovra simile a quella adottata nel 2008 con l’acquisto di titoli di Stato. Tanto che, Goldman Sachs, Citigroup e Bank of America Merrill Lynch hanno già messo gli analisti al lavoro per valutare quale possa essere l’ammontare di acquisto di obbligazioni societarie. Secondo i calcoli di Citigroup l’ammontare di obbligazioni societarie inglesi è di circa 55 miliardi di sterline.

Per approfittare di questo trend, è meglio puntare su un fondo obbligazionario corporate denominato in sterline in modo da approfittare anche dell’effetto valuta.

Ecco i migliori fondi obbligazionari corporate in sterline per rendimento a tre anni:

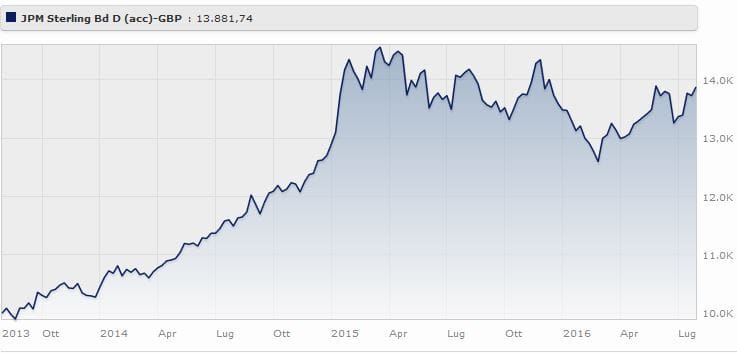

- Jpm Sterling Bond D (acc) – Gbp che rende l’11,34% a tre anni ed è gestito da Iain Stealey e Linda Raggi che hanno come obiettivo un rendimento a rischio limitato investendo soprattutto in titoli a tasso fisso e variabile in sterline.

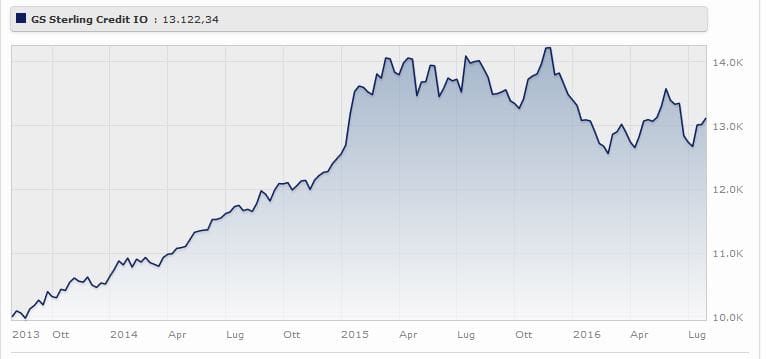

Jpm Sterling Bond D (acc) – Gbp rende il a tre l’11,34% anni. Fonte: Morningstar - Goldman Sachs Sterling Credit Portfolio IO che rende il 9,20% a tre anni. Il comparto investe prevalentemente in obbligazioni societarie di qualità investment grade denominate in sterline inglesi.

Goldman Sachs Sterling Credit Portfolio IO rende a tre anni il 9,20%. Fonte: Morningstar - Threadneedle Investment Funds – Threadneedle UK Corporate Bond Institutional Net GBP Inc che rende l’8,67% a tre anni. Il gestore Alasdair Ross investe almeno due terzi del proprio patrimonio in obbligazioni emesse da società nel Regno Unito e nell’Europa continentale.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.