La prima a suonare la carica degli emergenti era stata la banca d’investimento americana Morgan Stanley a metà luglio 2016. Proprio nel bel mezzo della discesa della Borsa cinese e di nuovi campanelli di allarme sullo yuan che avevano scosso di nuovo la fiducia globale dopo Brexit, gli analisti della banca d’affari hanno dato la scossa: “I mercati emergenti sono arrivati all’ultima fase dell’aggiustamento strutturale, da qui si può ripartire con posizioni di investimento più costruttive” si legge nel report del 22 luglio EM Fundamentals Inflecting Lower – a Third, Painful but Final Stretch?.

La ragione? Le correzioni di tre delle cinque economie emergenti non sono il segno di una crisi ma di una nuova strada su cui si sono incamminate, quella di un più debole sentiero di crescita, che ha portato sette delle nove economie considerate più esposte ai mercati esteri (Brasile, Sud Africa, Turchia, Indonesia, Colombia, Russia, Malesia, Peru e Messico) a una flessione consistente. Ma proprio da questa flessione, secondo gli analisti di Morgan Stanley, i mercati emergenti entrano nella fase tre del loro aggiustamento macroeconomico, che però alla fine supporterà la crescita della Borse.

Mercati emergenti: il rialzo medio è del 30% da gennaio 2016

Conti alla mano è andata proprio così. Dalla metà di luglio e per tutto il mese di agosto i mercati emergenti hanno attratto 13 miliardi di dollari di nuovi capitali e gli indici azionari hanno performance a due cifre da inizio anno. In America Latina sale del 40% il Bovespa, l’indice della Borsa brasiliana che ha vinto le Olimpiadi del rendimento nonostante l’impeachment al premier Dilma Rousseff insieme con l’Argentina (+40%) che beneficia del nuovo corso politico impresso da Mauricio Macri.

In Europa è Mosca con l’indice Rts che fa segnare il 30% di guadagni da inizio anno la Borsa su cui puntare, complice anche un’inarrestabile ascesa del rublo che quest’anno si è rafforzato del 14% rispetto al dollaro, mentre in Asia corrono Filippine (+20%), Tailandia (+30%) e l’indice Sensex dell’India cresce dell’8%, unica eccezione è la Borsa di Shanghai che è negativa del 13% da gennaio ma pensa al rilancio.

In che modo? Grazie all’unione fra i mercati finanziari di Shenzhen e Hong Kong, con l’obiettivo di liberalizzare l’accesso ai listini della Cina continentale. L’unione Shenzhen e Hong Kong consentirà per la prima volta agli investitori internazionali di scommettere su titoli quotati nella città del sud della Cina, dove sono quotate le industrie tecnologiche e le start up. La fusione è attesa entro la fine del 2016.

IDEE DI INVESTIMENTO

I Paesi emergenti devono dire grazie a Brexit e alla titubanza della Fed sulla strada del rialzo dei tassi americani che hanno un impatto diretto su questi mercati. Ne sono convinti gli analisti di Société Générale che vedono nel referendum britannico che ha sancito l’uscita dall’Unione europea come il punto di svolta per questi mercati. Tutti tranne la Cina di cui, secondo gli analisti francesi, gli investitori non si fidano ancora ed è quella che ha approfittato meno della spinta delle materie prime.

La grande crescita di oro, argento e in ultimo anche del petrolio, infatti, ha dato una spinta a queste Borse e, secondo Morgan Stanley, il miglior andamento della crescita mondiale, che salirà al 3,2% nel 2017 contro il 2,9% atteso a fine 2016 è da attribuire proprio agli emergenti per i quali la banca d’affari americana prevede un rialzo medio del 4,7% per il 2017 (dal 4% del 2016).

Per puntare sui mercati emergenti c’è la strada dei fondi obbligazionari specializzati in questi Paesi che hanno beneficiato del ritorno sul mercato dei bond dell’Argentina, e c’è quella dei fondi azionari mercati emergenti che scommettono su tutti i listini contenuti nell’indice Morgan Stanley Capital (MSCI) Emerging Markets che è cresciuto del 30% rispetto a gennaio 2016.

Ecco i migliori fondi azionari mercati emergenti per rendimento a tre anni:

- Vontobel mtx Sust Emerg Mrkts Ldrs A USD è gestito da Roger Merz Thomas Schaffner e a tre anni rende il 14,62% (+11,80% da gennaio 2016). I mercati emergenti dell’Asia pesano per 80% sul portafoglio e la tecnologia è il primo settore e vale il 45%.

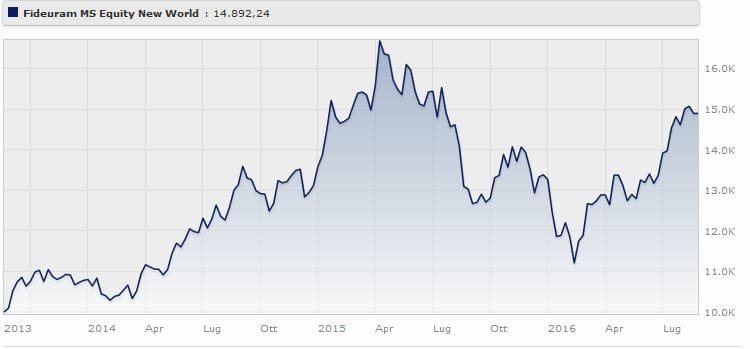

Vontobel mtx Sust Emerg Mrkts Ldrs A USD a tre anni rende il 14,62%. Fonte: Morningstar. - Fideuram MS Equity New World Acc rende il 13,68% a tre anni (+12,24% da gennaio 2016). Il comprato è gestito da Antonio Peruggini che ha diversifato il portafoglio puntando il 74% in Asia e il 24% in America Latina. Il primo settore il portafoglio è la finanza (23%) seguito dalla tecnologia (20%).

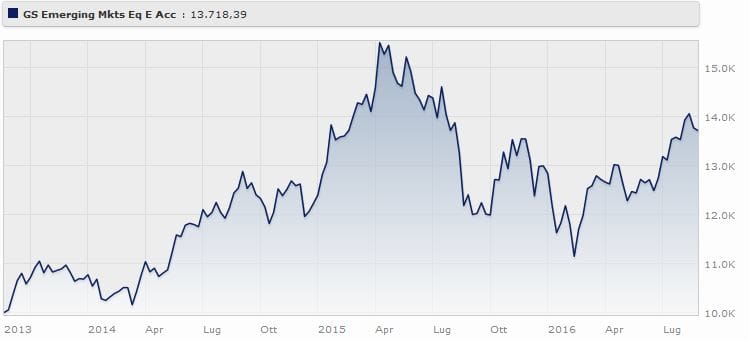

Fideuram MS Equity New World Acc rende il 13,68% a tre anni. Fonte: Morningstar. - Goldman Sachs Growth & Emerging Markets Broad Portfolio Classe E (acc) Eur rende l’11,30% a tre anni (+6,79% da gennaio 2016). L’Asia pesa quasi il 70% del portafoglio, finanza e tecnologia cono i primi settori in portafoglio rispettivamente con il 36% e il 26%.

Goldman Sachs Growth & Emerging Markets Broad Portfolio Classe E (acc) Eur rende l’11,30% a tre anni. Fonte: Morningstar.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento