Brexit, Bremain o Bregret chi a gennaio 2016 avesse puntato tutto su Newmont Mining, società del Colorado fondata nel 1921, specializzata nell’estrazione dell’oro e quotata a New York, oggi avrebbe in tasca un rendimento del 110%. Miracoli dell’oro, che sembra essere l’unico paradiso degli investitori in questo momento di instabilità. Il metallo giallo continua a correre: è salito del 25% da gennaio ed è l’unico asset che può davvero dire grazie al referendum inglese. Prima del voto la quotazione per oncia era di 1.264 dollari, dopo è ben oltre i 1.300 dollari con un rialzo del 5,5% e prezzi mai visti negli ultimi sette anni.

Corsa finita? Per Jim Rogers, 74 anni, grande vecchio del mercato delle materie prime – è suo il Rogers international Commodities, l’indice che è punto di riferimento del settore dal 1998 – e vecchio compagno di gestione di George Soros con cui ha fondato il Quantum fund, non si andrà oltre questa soglia. Le possibilità di guadagnare ancora sull’oro per Rogers sono finite e il gestore ha deciso di spostare tutto sul dollaro che, a suo dire, è la vera scommessa contrarian del momento. La sua previsione non è allineata con il sentiment, la pancia del mercato, e con il consensus di una decina di case d’investimento mondiali sentite da Bloomberg che ipotizzano un rialzo medio del 7% da qui a fine anno.

George Soros e i gestori che guadagnano con l’oro

Non ha cambiato idea, invece, Stanley Druckenmiller, 63 anni, che era nella squadra di George Soros nel 1992 quando il gestore vinse la sua scommessa contro la Banca d’Inghilterra, gestore hedge che dal 2010 ha convertito il mitico fondo Duquesne Capital Management – una media di rendimento del 30% in 30 anni di attività – in family office. Ha cominciato a puntare sull’oro a ottobre delle scorso anno e a maggio di quest’anno consigliò di uscire dalle Borse.

Tra i sostenitori dell’oro fin dalla prima ora c’è stato Paul Singer, 71 anni, fondatore del fondo hedge Elliott Capital Management, con un patrimonio in gestione di 27 miliardi di dollari. Singer era abituato a investire in bond sottovalutati ed è convinto che il rally delle materie prime e dell’oro in particolare sia solo all’inizio. La ragione? Per Singer nonostante rialzi del 50% in media per i titoli del comparto, siamo ancora ben lontani dai numeri da bolla che si sono visti a Shanghai l’anno scorso con un rialzo del 159% del mercato e del 256% prima della caduta del Nasdaq nel 2000.

Resta tra i supporter dell’oro George Soros che ha puntato molte fiche su Barrick Gold corporation, la più grande società al mondo per l’estrazione dell’oro, e su Exchange traded fund (Etf) in oro.

IDEE DI INVESTIMENTO

Le quotazioni dell’oro sono ai massimi da 8 anni e da sempre è considerato l’investimento rifugio in momenti di turbolenza e incertezza sul mercato. Con l’esito inatteso del referendum Brexit e l’inizio del percorso di uscita della Gran Bretagna dall’Unione europea, questa incertezza è destinata a durare a lungo. La richiesta di avvio del procedimento da parre del nuovo premier inglese che dovrà essere eletto al posto di David Cameron che si è dimesso e non intende avviare alcuna richieste, non dovrebbe arrivare prima di ottobre 2016. Per puntare sul rialzo del metallo giallo, la scelta migliore è un fondo azionario specializzato in metalli preziosi in modo da diversificare anche su altre commodity. L’argento, per esempio, ha guadagnato da inizio anno il 25% anche se ha corretto al ribasso dopo Brexit.

Ecco i migliori fondi azionari metalli preziosi a tre anni:

- Franklin Gold And Precious Metals Fund Classe A (acc) Eur rende il 19,20% a tre anni (+87,4% da gennaio 2016) ed è gestito da Steve Land e Frederick Fromm. Investe su tutti i mercati azionari mondiali alla ricerca di società ad alta crescita che operano nel settore dei metalli preziosi. Il primo mercato in portafoglio adesso è il Canada (57,4% del portafoglio).

Franklin Gold And Precious Metals Fund Classe A (acc) Eur rende il 19,20% a tre anni. Fonte: Morningstar. - Bgf World Gold Fund Eur Classe E2 rende il 16,56% a tre anni (81,26% da gennaio) è gestito da Thomas Holl ed Evy Hambro che hanno l’obiettivo di massimizzare il rendimento totale, investendo a livello mondiale almeno il 70% del patrimonio complessivo in azioni di società operanti prevalentemente nel settore delle miniere d’oro. Il Canada è il primo mercato (57,2%), tra i primi cinque titoli in portafoglio c’è Newsmont Mining.

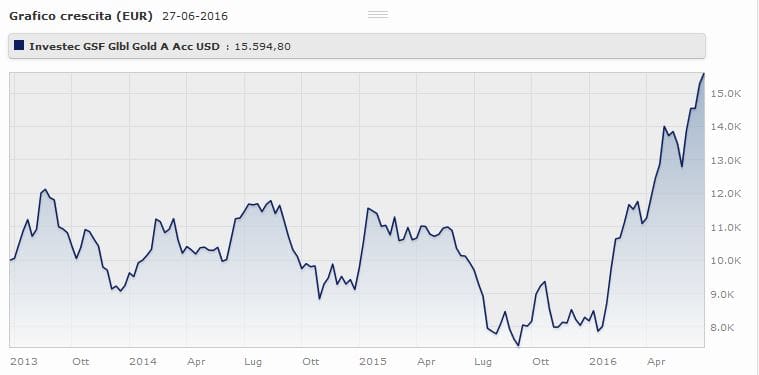

Bgf World Gold Fund Eur Classe E2 rende il 16,56% a tre anni. Fonte: Morningstar. - Investec GSF Global Gold A Acc USD investe in tutto il mondo principalmente nelle azioni di società operanti nell’estrazione di oro. Gestito da George Cheveley e Hanré Rossouw rende il 16,10% a tre anni (+89,11 da gennaio 2016). Può investire anche fino a un terzo del proprio valore nelle azioni di società operanti nell’estrazione di altri metalli preziosi, minerali e metalli non preziosi.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento