L’estate calda del mercato immobiliare inglese è già finita. Dal 17 ottobre 2016, Standard Life, il secondo maggior fondo aperto che opera nel Regno Unito, ricomincerà a pagare, mettendo fine alla crisi del real estate commerciale innescato da Brexit nei primi giorni di luglio quando sei fondi sospesero a tempo indeterminato e uno solo per poche settimane la liquidazione delle quote. I fondi immobiliari.

La fuga degli investitori terrorizzati è una conseguenza dell’esito del referendum. Tre mesi sono bastati per placare gli animi, anche se la crisi non è rientrata del tutto. Restano ancora congelati, infatti, i fondi di M&G che con 4 miliardi è il maggiore del Paese e di Aviva Investors che ha investimenti su prodotti immobiliari commerciali pari a 1,5 miliardi di euro. Tutti gli altri (Aberdeen, Canada Life, Henderson e Columbia Threadneedle) hanno ricominciato a liquidare le quote, confermando la tesi che il mercato ha trovato un suo equilibrio e in modo inaspettato.

A stupire è anche il fatto che a quasi tre mesi dal referendum che ha sancito l’uscita della Gran Bretagna dall’Unione europea la discesa dei prezzi degli immobili non c’è stata. Lo dimostra l’analisi di Nationwide che indica comei prezzi degli immobili inglesi in vendita chiuderanno il 2016 con un rialzo del 2% rispetto al 2015 (contro un +6,5% nel 2014), per una contrazione bisogna aspettare il 2017 con un calo atteso dell’1% ma i prezzi dovrebbero già ripartire nel 2018 con un rialzo che, secondo gli analisti di Nationwide, può arrivare fino al 2%.

“I dati economici post-referendum nel Regno Unito sono stati migliori del previsto. Certo ci sono alcuni segnali che indicano che l’incertezza sta influenzando il livello dell’attività economica, ma il Regno Unito dovrebbe evitare una recessione” ha detto Simon Kinnie, Responsabile Real Estate Forecasting di Standard Life Investments. “Per quanto riguarda il Real Estate le misure messe in atto per proteggere gli investitori dei fondi real estate stanno via via rientrando e il mercato immobiliare sta gradualmente tornando alla normalità”.

Fondi immobiliari: la ripresa è cominciata in Europa

Il mercato immobiliare inglese tiene, anche se non c’è dubbio che la fase di incertezza durerà a lungo e che, per ora, più di Brexit pesano due fattori determinati per i prezzi delle case: la costante carenza di immobili in vendita e i tassi di interesse bassi per i mutui e i prestiti, grazie all’intervento della Banca centrale inglese (Boj), che a inizio agosto ha portato i tassi inglesi al minimo storico dello 0,25%. “In un contesto in cui è sempre più difficile ottenere rendimenti e i tassi di interesse UK rischiano di restare a livelli bassi ancora a lungo, i rendimenti elevati del real estate britannico si confermano interessanti” ha detto Simon Kinnie, Responsabile Real Estate Forecasting di Standard Life Investments.

“Il margine di rendimento rispetto ai titoli di stato a lungo termine è infatti vicino a livelli record”. E in uno scenario di continua incertezza legata all’uscita dall’Ue, secondo Kinnie, da qui in avanti il fattore chiave in questo settore è legato alla protezione del reddito derivante dalle locazioni, e alle locazioni di lungo termine, con clienti di qualità elevata, che offrono anche un elemento di protezione dall’inflazione.

La tenuta del mercato inglese dipende moltissimo da Londra e dalle decisioni delle società finanziarie che, nella fase due della Brexit in cui saranno attivati gli accordi di uscita dall’Unione europea, pensano di lasciare la City per restare comunque in Europa prendendo la residenza a Dublino, Francoforte, Parigi, Berlino o Milano. Se la fuga sarà di massa il calo della domanda residenziale, e quindi del mercato, sarà inevitabile. I segnali di fuga ci sono già. Il Financial Times ha riportato la decisione dei Lloyd’s of London, la più grande compagnia di assicurazioni al mondo che è pronta a lasciare Londra, dove risiede da 328 anni, portando via circa 50 mila impiegati.

Jp Morgan, Morgan Stanley e Goldman Sachs stanno ancora valutando il da farsi in attesa che il premier, Theresa May, apra le trattative per attivare l’articolo 50 del trattato europeo e avviare la secessione. I negoziati dovrebbero cominciare non prima di marzo 2017 e durare almeno due anni. La fuga dalla City potrebbe essere evitata se la separazione dalla Ue escludesse l’ipotesi di una “immigrazione a punti” come prevede, per esempio, l’Australia che regola l’ingresso degli immigrati a seconda delle necessità di posti di lavoro nei diversi settori dell’economia.

Intanto, c’è già chi fatto i conti di quanto potrebbe costare alla City, ovvero a banche e servizi finanziari, la fase due delle Brexit: fino a 52 miliardi di dollari di minori ricavi, secondo un report di Oliver Wyman, con circa 70 mila posti di lavoro a rischio e circa 10 miliardi di sterline di minori introiti fiscali (pari a circa di 12,7 miliardi di dollari) per la Regina Elisabetta.

IDEE DI INVESTIMENTO

Il mercato degli immobiliari è in ripresa a livello globale e, secondo l’analisi di Scenari Immobiliari, ha imboccato un trend positivo ne medio periodo nonostante in alcuni Paesi il settore subisca ancora gli ultimi colpi di coda della crisi iniziata nel 2007. Il mercato più interessante in questo momento è proprio quello europeo dove il residenziale è in crescita nel Regno Unito, Francia, Germania, Italia e Spagna anche grazie ai tassi di interesse ai minimi di sempre. Tiene anche il mercato americano dove la richiesta di mutui è in aumento. Per puntare sulla ripresa globale del mercato immobiliare e in particolare su quella europea, la scelta migliore è un fondo immobiliare.

Ecco i migliori fondi immobiliari che investono in Europa:

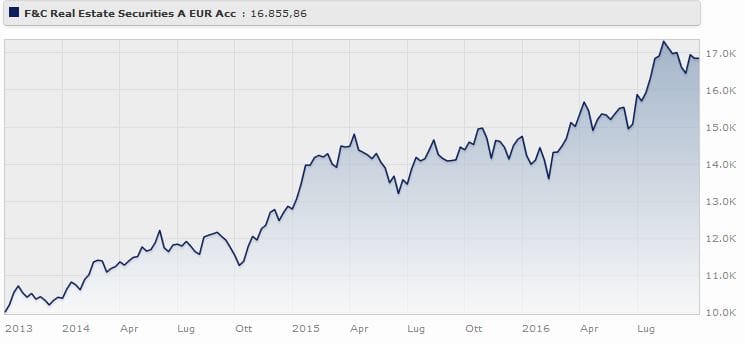

- F&C Traditional Funds – Real Estate Securities Fund A EUR Accumulating rende il 19,28% a tre anni (+14,28% da gennaio a ottobre 2016). Il fondo gestito da Alban Lhonneur e Marcus Phayre-Mudge investe in un portafoglio di azioni ordinarie di società immobiliare europee quotate e altre società collegate al settore immobiliare o società che hanno un’esposizione significativa verso il mercato immobiliare europeo. La Gran Bretagna pesa il 27,8% sul totale, mentre l’Europa occidentale vale il 56,73%.

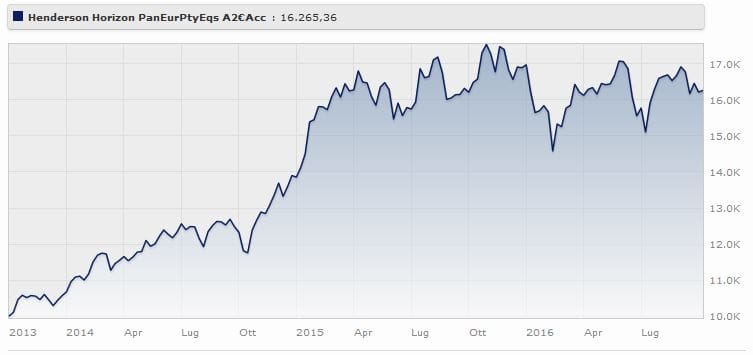

F&C Traditional Funds – Real Estate Securities Fund A EUR Accumulating rende il 19,28% a tre anni. Fonte: Morningstar. - Henderson Pan European Property Equities Fund rende il 14,8% a tre anni (-4,17% da gennaio a ottobre 2016). L’obiettivo di investimento del gestore Guy Bernard è di ottenere una rivalutazione del capitale nel lungo periodo investendo almeno il 75% del patrimonio totale in titoli azionari quotati di società o Real Estate Investment Trust. Il 58,8% del portafoglio è investito in Europa occidentale, mentre la Gran Bretagna pesa il 30%.

Henderson Pan European Property Equities Fund rende il 14,8% a tre anni. Fonte: Morningstar. - Petercam Real Estate Europe Dividend B rende il 17,06% a tre anni (+7,45% da gennaio a settembre 2016) ed è gestito da Olivier Hertoghe e Damien Marichal. La gestione del portafoglio è attiva e si concentra su titoli rappresentativi del settore immobiliare europeo con rendimenti superiori alla media di mercato. IL Regno Unito pesa solo il 7% sul totale mentre l’87% del portafoglio è concentrato sull’Europa occidentale.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento