Il conto alla rovescia per i Giochi Olimpici di Tokyo 2020 è appena cominciato ma il Giappone dà già per scontata la spinta economica che ne deriverà. Tanto che per non sbagliare il tiro il Comitato Organizzatore, ha messo un tetto alle spese con un bilancio che sarà limitato tra 1,6 e 1,8 miliardi di yen (circa 13.500 a 15.300 milioni di dollari). Insomma, in Giappone erano già alla ricerca da tempo di un nuovo affare per spingere l’economia nipponica. Il premier Shinzo Abe crede di averlo trovato e lo ha messo sotto l’albero dei giapponesi: la legalizzazione del gioco d’azzardo e il via libera alla costruzione di casinò dopo oltre 100 anni di divieto.

La legge sui casinò è stata votata dalla Camera dei Rappresentanti il 6 dicembre 2016 e consente la nascita di strutture integrate nell’ambito di hotel e società multifunzionali. Il mercato ha un valore potenziale di circa 25 miliardi di dollari all’anno secondo la banca di investimento Clsa, quasi quattro volte le entrare 2015 di Las Vegas, e secondo i calcoli del Financial Times l’industria creerebbe un indotto di circa 40 miliardi dollari l’anno.

L’apertura dei casinò si traduce anche in nuovi posti di lavoro secondo il progetto di Abe che punta a offrire nuovi servizi ricettivi ai tanti turisti che negli ultimi dieci anni hanno scelto il Giappone come meta e hanno consentito una crescita costante delle presenze con Tokyo e Osaka come mete preferite. Ma non c’è solo questo.

L’obiettivo di Abe è scippare alla cinese Macao la leadership del settore del gioco d’azzardo. Secondo i calcoli di Deustche Bank Securities, nel 2016 i casinò di Macao hanno incassato 27,95 miliardi di dollari (-3,3% rispetto al 2015) ma i ricavi da gioco sono in crescita e solo a gennaio 2017 porteranno nelle casse il 12% rispetto in più rispetto al 2016 grazie anche al Capodanno cinese. Anche per Morgan Stanley le previsioni delle entrate di gioco dell’ex colonia portoghese sono positive: saliranno nel 2017 del 10%.

Giappone: le scommesse sull’ippica valgono 25 miliardi

L’affare, dunque, c’è già a Macao. Perché arrivi in Giappone bisognerà attendere i primi casinò dovrebbero essere pronti entro il 2023. Prima, però, Abe deve fare i conti con i suoi cittadini che non vedono di buon occhio la liberalizzazione dei casinò: secondo un sondaggio della televisione pubblica Nhk il 44% dei giapponesi è contrario e solo il 12% è a favore. La ragione? I giapponesi sono dipendenti dal gioco. Lo dimostra una ricerca del Governo che ha evidenziato come il 5% della popolazione adulta in Giappone, circa 5 milioni di persone, soffre di qualche forme di dipendenza dal gioco d’azzardo. La percentuale è altissima rispetto alla media dell’1% che è considerata nella norma per economie avanzate.

I consumatori in Giappone sono già autorizzati a scommettere sulle gare in barca e in bicicletta, ed esistono sale da gioco con le slot machine, ma al momento è l’ippica la vera passione: nel 2015 ha prodotto circa 25 miliardi di dollari in scommesse, secondo dati Bloomberg.

L’obiettivo di Abe è produrre una crescita sostenibile e rivitalizzare le province con nuovi investimenti e per evitare problemi di dipendenza ha deciso di puntare sulle sale da gioco modello Singapore, ovvero inserite in un contesto alberghiero con tutti i comfort, i cosiddetti Integrated Resort (Ir) che attraggono i grandi investitori alberghieri come Las Vegas Sands, MGM Resorts International e Wynn Resort che è già leader a Macao. Osaka e Yokohama, rispettivamente terza e seconda città del paese hanno già presentato un maxi progetto di costruzione di Ir che potrebbero essere pronti entro il 2023.

Il modello Singapore è soprattutto turistico. L’isola ha avuto 15 milioni di visitatori l’anno scorso, quasi tre volte la sua popolazione, anche grazie ai casino e agli eventi legati grandi manifestazioni come la Formula Uno. Le regole sono molto rigide: Singapore impone un biglietto di ingressi al casinò biglietto di 100 dollari valido 24 ore per scoraggiare la popolazione locale e i giocatori problematici. Inoltre a Singapore vige un sistema che bandisce dai casinò le persone affette da dipendenza attraverso tre modi: auto-esclusione, l’esclusione della famiglia, e l’esclusione automatica dalla legge. Nel primo caso, i cittadini, residenti permanenti e cittadini stranieri possono richiedere una cosiddetta auto-esclusione volontaria se credono (o sono convinto da altri) di avere problemi di gioco d’azzardo, nel secondo caso è la famiglia che lo chiede, mentre l’esclusione pe legge riguarda i casi più gravi.

IDEE DI INVESTIMENTO

Meglio le azioni delle obbligazioni, meglio le small e mid cap delle grandi e le società in gradi di crescere nonostante la volatilità dello yen. È questo in sintesi lo scenario 2017 per il mercato giapponese dipinto dalle grandi case di investimento. Secondo Shogo Maeda, Head of Japanese Equities, Schroders, il coordinamento tra politiche fiscali e monetarie garantisce un sostegno solido al mercato azionario e la stabilità politica sotto la leadership del Primo Ministro Abe creerà anche l’opportunità di attuare riforme strutturali su mercato del lavoro e tassazioni. Per i gestori la fine della deflazione potrebbe essere vicina anche grazie a dollaro forte e prezzi del petrolio in ascesa che potrebbero dare una spinta agli sforzi della Banca centrale giapponese (BoJ). “Grazie al continuo sostegno delle politiche monetarie e fiscali, l’economia domestica del Giappone potrebbe essere avviata verso un periodo più solido che, di conseguenza, comporterà benefici anche a livello di settore corporate” ha detto Maeda.

La volatilità valutaria è, secondo Reiko Mito, responsabile strategie azionarie per il Giappone di Gam, laltro elemento che chi investe in Giappone deve tenere in considerazione nel 2017 come occasione di acquisto. “Questo è il momento giusto per posizionarsi sulle società giapponesi in grado di crescere a prescindere dai tassi di cambio” ha detto il gestore di Gam.

Ecco i migliori fondi azionari Giappone per rendimento a tre anni che puntano su small e mid cap:

- Henderson Japanese Smaller Companies Fund rende il 24,25% a tre anni è gestito da Yun Young Lee ed è denominato in dollari. Punta su società a piccola e media capitalizzazione con un occhio di riguardo ai settori beni di consumo, industria e tecnologia.

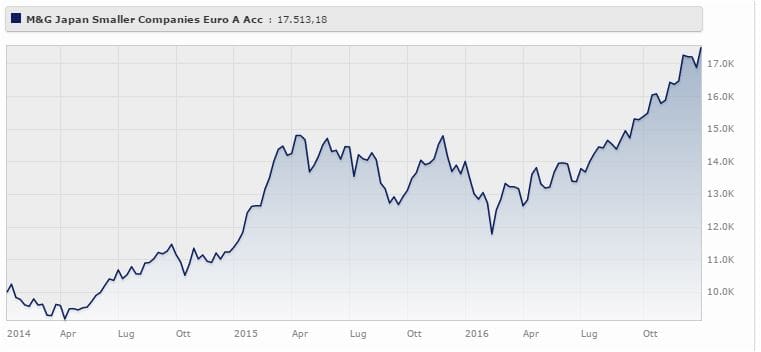

Henderson Japanese Smaller Companies Fund rende il 24,25% a tre anni. Fonte: Morningstar. - M&G Japan Smaller Companies Fund Classe A rende il 21,71% a tre anni ed è gestito da Johan Du Preez. Beni di consumo, industria e tecnologia sono i primi tre settori in portafoglio.

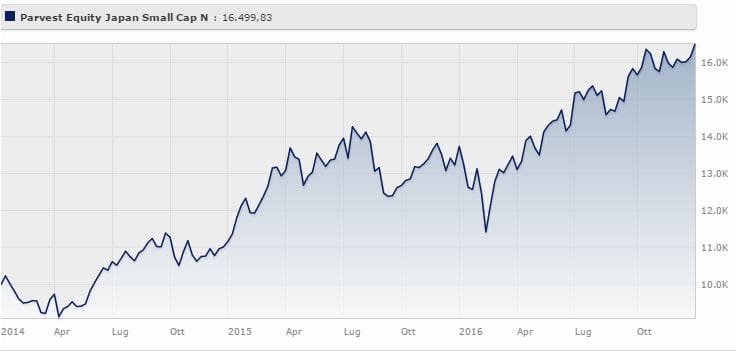

M&G Japan Smaller Companies Fund Classe A rende il 21,71% a tre anni. Fonte: Morninsgtar. - Parvest Equity Japan Small Cap Classe N rende il 20,48% a tre anni ed è gestito da Shunsuke Matsushima. La tecnologia è il primo settore in portafoglio seguita da beni di consumo e industria.

Parvest Equity Japan Small Cap Classe N rende il 20,48% a tre anni. Fonte: Morningstar.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento