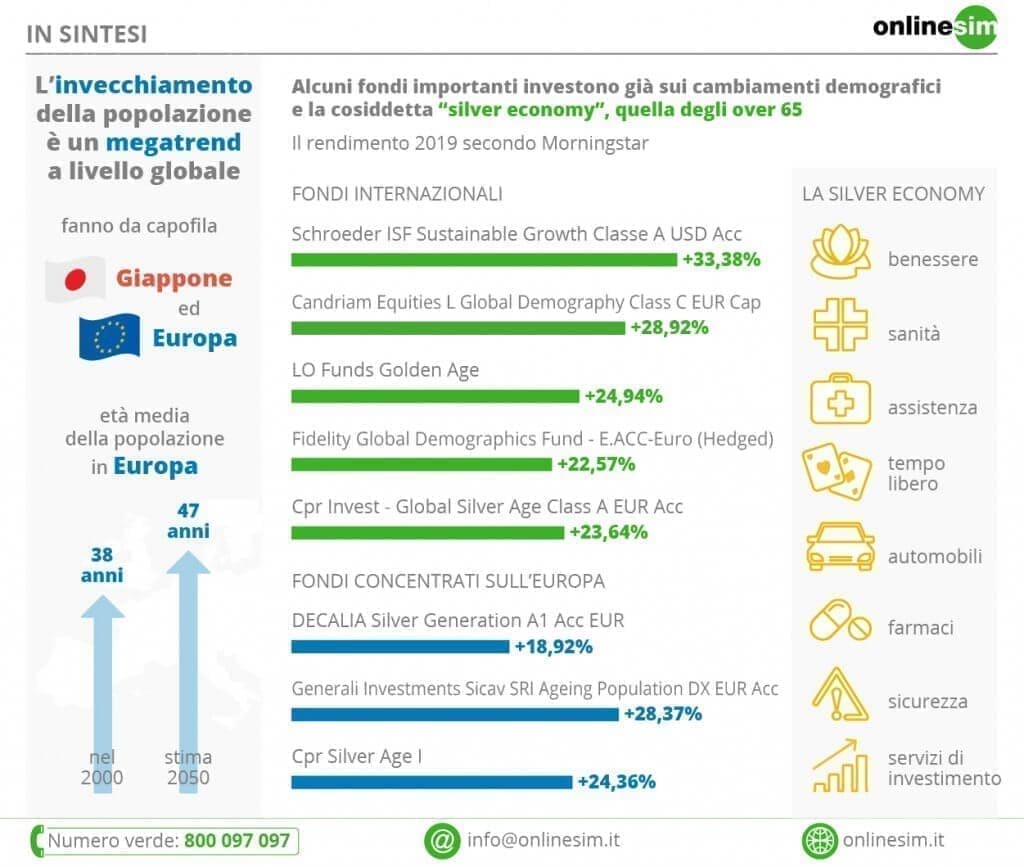

Sempre meno bambini e sempre più anziani. Da qui al 2050 è inevitabile questa dinamica demografica secondo l’OCSE e il declino delle nascite è un fattore comune a livello globale. Alla base c’è un problema di infertilità crescente, secondo il Rapporto dell’Unfpa The power of choice, il Fondo delle Nazioni Unite per la popolazione, ma al di là della biologia c’è un problema economico. La Finlandia, che è la nazione nordica con il più basso tasso di fertilità ha deciso di invertire la tendenza con una politica della famiglia innovativa: l’aumento del congedo parentale da 11,5 mesi a più di 14 mesi, con entrambi i genitori che ricevono una quota uguale di 164 giorni a testa. Basterà? Secondo un’inchiesta dell’Economist si tratta di piccole gocce nel mare e l’Europa è destinata a perdere almeno il 5% della popolazione attuale da qui al 2050 innalzando l’età media a 47 anni (nove anni in più rispetto al 2000).

Tra le nazioni più sofferenti c’è la Bulgaria dove il basso tasso demografico si combina l’alto tasso di emigrazione dei giovani, tanto che per le aziende bulgare è diventato difficile trovare forza lavoro. L’invecchiamento della popolazione è un megatrend economico in atto a livello globale con Europa e Giappone che fanno da capofila. Si tratta di un’opportunità perché crea una nuova economia, la cosiddetta silver economy che spinge consumi di lusso viaggi e assicurazioni, ma è anche una minaccia per la crescita economica. Su questo aspetto si concentra l’analisi dell’Economist sul futuro dell’Europa che evidenzia come il cosiddetto tasso di sostituzione tra over 65 e persone in età lavorativa sta aumentando in maniera vertiginosa: nel 2015 era del 25% (per ogni over 65 c’erano quattro nuove risorse lavorative) nel 2050 il rapporto sarà del 50% (un over 65 per ogni lavoratore). Tra i Paesi meglio posizionati c’è la Germania dove la natalità regge, mentre accanto alla Bulgaria in coda alla classifica ci sono i Paesi dell’Europa del Sud, Italia compresa.

Questo trend demografico ha come conseguenza uno squilibrio economico che può essere colmato con politiche incentivanti all’immigrazione, con un aumento delle donne che lavorano, con una formazione continua delle persone produttive e con un aumento dell’età pensionabile. Tutte soluzioni che sono centro delle discussioni politiche che vanno sotto il cappello del welfare in tutta Europa. Nel lungo termine, in mancanza di soluzioni concrete, a farne le spese sarà il Prodotto interno lordo (PIL) dell’intera Europa che potrebbe seguire le sorti del Giappone dove, secondo i calcoli del Fondo monetario internazionale (FMI), il prodotto interno lordo reale potrebbe subire una erosione del 25% nei prossimi 40 anni, a causa del rapido invecchiamento della popolazione e del conseguente declino demografico. E l’invecchiamento della popolazione giapponese è citato nel rapporto del FMI come principale rischio a lungo termine per il Paese.

SCARICA L’INFOGRAFICA

IDEE DI INVESTIMENTO

L’aumento dell’età media della popolazione globale è un rischio ma soprattutto una opportunità di investimento nel lungo termine. La dinamica demografica in atto è irreversibile e per trarne vantaggio, secondo l’analisi di Jean-Dominique Seta, Thematic Equity Portfolio Manager di CPR Asset Management (Gruppo Amundi) la strada giusta è puntare sull’elevato potenziale di crescita della cosiddetta silver economy, un’ecosistema completo e autonomo e un tema non ciclico e permanente che mira a generare performance elevate nel lungo periodo. Secondo Seta, i settori da favorire sono orientati ai consumi degli over 65: benessere, servizi di investimento, attrezzature sanitarie, assistenza, tempo libero, industria automobilistica, prodotti farmaceutici e sicurezza. L’altro lato della medaglia di cui gli investitori devono tenere conto è il modo in cui le aziende affrontano l’impatto negativo sulla produttività esercitato dalla contrazione della popolazione in età lavorativa. Su questo pone l’accento Alessandro Aspesi, Country Head Italia di Columbia Threadneedle Investments secondo il quale sarà essenziale potenziare gli investimenti in tecnologie che migliorano la produttività, con la creazione di grandi opportunità per le imprese tecnologiche e manifatturiere; allo stesso tempo le aziende dovranno trovare il modo di fidelizzare i lavoratori anziani con prassi lavorative più flessibili.

Per investire sui trend demografici della popolazione, esistono fondi specializzati che investono a livello globale sui cambiamenti demografici e fondi specializzati nella crescita della silver economy: in particolare, la maggior parte dei portafogli “generalisti” sulla demografia ha un’esposizione ridotta al tema dell’invecchiamento (si stima tra il 25% e il 30%). Solo i portafogli tematici offrono un’esposizione strutturale a tale trend.

- Punta molto sulla demografia anche Schroder ISF Global Sustainable Growth Classe A USD Acc (che in passato era denominato Schroder Global Demographic Opportunities Classe A Eur Hedged lanciato nel 2011), un azionario internazionale large cap, gestito da Charles Somers e Katherine Davidson (+33,38% il rendimento 2019 secondo dati Morningstar) che ha allargato il suo universo di investimento considerando la demografia come uno dei fattori della crescita sostenibile. I gestori puntano sull’America come primo mercato e sui settori salute e beni industriali.

- Candriam Equities L Global Demography Class C EUR Cap, è un fondo azionario internazionale gestito da Johan Van Der Biest e Rudi Van den Eynde lanciato nel 2012 (+28,92% il rendimento 2019 secondo dati Morningstar)) che investono in tecnologia e finanza come primi settori e danno un peso preponderante al mercato azionario americano.

LU0654531184 - Ha otto anni di vita LO Funds Golden Age gestito da Lombard Odier IM (+24,94% il rendimento 2019 secondo dati Morningstar) lanciato nel 2012 che ha subito un cambio di politica di investimento nel 2015. Il fondo è denominato in euro e investe a livello globale sui temi di investimento in gran parte generati da cura per le persone di 55 anni o più, puntando sui settori della salute, finanza e consumi.

- Fidelity Global Demographics Fund – E-ACC-Euro (Hedged) è un azionario internazionale gestito da Aneta Wynimko ed è stato lanciato nel 2015 (+22,57% il rendimento 2019 secondo dati Morningstar) che punta sui settori salute, beni di consumo e sugli effetti dell’aumento dell’aspettativa di vita delle popolazioni che invecchiano, oltre che della creazione di ricchezza nei mercati emergenti.

- Si concentra sull’Europa e le large cap con un stile blend il fondo DECALIA Silver Generation A1 Acc EUR, lanciato nel 2016 (+18,92% il rendimento 2019 secondo dati Morningstar). Il settore salute vale il 46% del portafoglio, seguono risparmio finanziario, tempo libero, assistenza domestica e personale, produttori di automobili

- Investe sull’Europa anche Generali Investments Sicav SRI Ageing Population DX EUR Acc (+28,37% il rendimento nel 2019 secondo dati Morningstar) che privilegia le large cap e ha uno stile blend. Partito nel 2016 e gestito da Olivier Casse e Giulia Culot il fondo ha il 29% del portafoglio investito in salute, seguono finanza e beni di consumo.

- Tra i fondi più longevi sul trend della silver economy ci sono i fondi specializzati di CPR Asset Management (gruppo Amundi) denominati Cpr Silver Age I un fondo azionario Europa che punta sulle large cap con uno stile growth nato nel 2009 (+24,36% il rendimento 2019 secondo dati Morningstar) che ha salute e finanza come primi settori in portafoglio e CPR Invest – Global Silver Age Class A EUR Acc un azionario internazionale a stile blend (+23,64% il rendimento 2019 secondo dati Morningstar) che ha salute e finanza come settori più pesanti e l’America vale il 61% del portafoglio.

Scopri sulla piattaforma Online SIM l’offerta completa dei fondi di investimento per investire.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento