Dopo le mosse della Banca centrale americana (FED) è cambiato lo scenario per chi investe in America. In particolare, sull’azionario USA c’è aria di ottimismo. Secondo l’analisi di Morgan Stanley, gli investitori pensano che la redditività aziendale rimarrà elevata. Questo anche se l’inasprimento della Fed si tradurrà in una domanda più bassa e in una crescita economica più lenta in linea con il calo dell’inflazione.

Questo ottimismo è giustificato? Solo in parte per Morgan Stanley. Non bisogna perdere di vista l’inflazione e considerare che l’inasprimento della politica della FED sarà più complicato da gestire di quanto i mercati attualmente lo prevedano. L’aumento dei tassi di interesse è, nei fatti, solo una parte della storia.

L’ottimismo è, invece, giustificato per gli strategist di Jp Morgan secondo i quali è il momento di comprare America. Il segnale di acquisto arriva dal Cboe Volatility Index (VIX), l’indice che misura la volatilità del mercato. Nel momento in cui aumenta di oltre il 50% della sua media mobile a 1 mese. Ciò è accaduto l’ultima volta il 25 gennaio 2022. Secondo gli strategist i dati mostrano che il segnale VIX è stato attivato 21 volte dal 1990. Questo con l’indice S&P 500 che ha guadagnato una media del 9% nei sei mesi successivi.

A fronte del cambio di strategia della FED, quali sono i rischi per il mercato azionario USA? Secondo l’analisi di AcomeA SGR, sotto pressione ci sono i titoli a forte crescita. Le valutazioni oggi sono ai massimi di sempre, sia in termini assoluti che in termini relativi. Sono a rischio molti titoli legati alle infrastrutture software, alla trasformazione energetica e ai cosiddetti trend strutturali di lungo termine. In generale, si tratta di aziende che non producono utili né generano cassa. Secondo le stime però raggiungeranno tra molti anni livelli di profittabilità elevata.

Il Nasdaq e la tecnologia, che hanno corretto molto da inizio anno, sono da considerarsi un’opportunità? Per AcomeA non è il momento di seguire gli indici ma di adottare una gestione attiva di portafoglio. Mettendo così insieme titoli della cosiddetta old economy meno sensibili all’inflazione e storie “idiosincratiche” che possano farcela da sole a prescindere dalle condizioni di mercato. Per i titoli tecnologici Usa, invece, il rischio maggiore potrebbe venire da una regulation maggiormente severa che ne limiti la crescita e che in alcuni casi potrebbe arrivare fino a ridefinire il business model.

IDEE DI INVESTIMENTO

In questa fase di mercato gli investitori devono considerare di sfruttare attivamente la volatilità puntando su qualità a prezzi ragionevoli e adottando un approccio diversificato. Secondo l’analisi di Columbia Threadneedle Investments, l’inasprimento delle condizioni monetarie porta ad essere più selettivi e l’aumento degli utili è il principale driver delle quotazioni azionarie americane. La ricerca e la selezione delle migliori storie sul mercato americano diventa fondamentale in questa fase di mercato.

Secondo l’analisi di Robeco, il rischio Russia-Ucraina è da tenere sotto controllo. Le attuali metriche di valutazione relativa, come il premio per il rischio azionario, ci dicono di essere prudenti. Il rischio di ribasso è in aumento, sebbene la storia mostri che le azioni in genere continuano a sovraperformare le obbligazioni a questi livelli.

Per investire con una buona diversificazione sul mercato americano la scelta migliore è un fondo azionario America che investe con uno stile blend. Componendo così il portafoglio tra titoli growth e value, tra tecnologia e old economy.

Ecco cosa hanno in portafoglio i migliori fondi presenti sulla piattaforma di Online SIM:

- JPM – America Equity Classe A USD DisT è un fondo azionario America che investe in un portafoglio diversificato di titoli azionari nordamericani. Lanciato nel 1988 il fondo rende il 19,24% a tre anni (dati Morningstar aggiornati a febbraio 2022). Tecnologia, finanza e beni di consumo ciclici sono i primi settori in portafoglio.

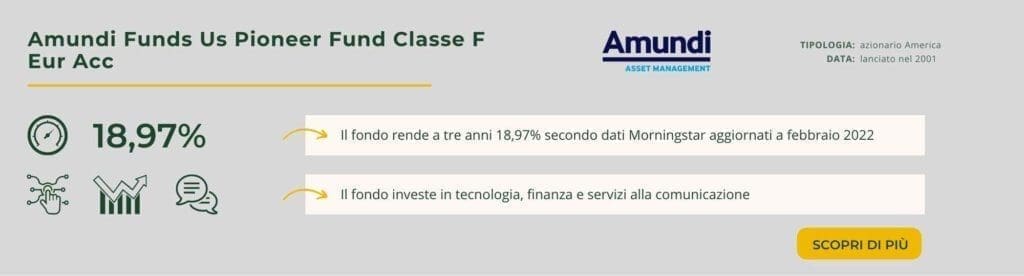

- Amundi Funds Us Pioneer Fund Classe F Eur Acc è un fondo azionario America che investe in un portafoglio diversificato di titoli azionari e di strumenti finanziari ad essi collegati emessi da società statunitensi. Lanciato nel 2001 il fondo rende il 18,97% a tre anni (dati Morningstar aggiornati a febbraio 2022). Tecnologia, servizi alla comunicazione e finanza sono i primi settori in portafoglio.

- Nordea 1 – North American All Cap Fund Classe BP Usd è un fondo azionario America che in veste in società a grande capitalizzazione privilegiando le imprese in grado di rispettare gli standard internazionali in materia ambientale, sociale e di corporate governance (ESG). Il Comparto investe in società sottovalutate in relazione alla loro capacità di generare cash flow nel lungo termine. Lanciato nel 2012 il fondo rende il 18,68% a tre anni (dati Morningstar aggiornati a febbraio 2022). Tecnologia, finanza e salute sono i primi settori in portafoglio.

Scopri gli altri fondi di investimento disponibili sulla piattaforma Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento