Bentrovati nel nostro spazio educativo dedicato alle metodologie per allocare il denaro tra più investimenti finanziari. Oggi spiegheremo come costruire un’allocazione di portafoglio anti-inflazione.

Se vi siete persi le puntate precedenti:

- potete consultare gli altri articoli accedendo alla sezione Education del nostro Blog;

- potete ascoltare gli altri podcast in questa pagina del nostro Blog;

- oppure potete andare sul nostro canale Spotify.

Ascolta “Portafogli modello: come costruire un’allocazione anti-inflazione” su Spreaker.

Come sempre, ricordiamo che la decisione più importante quando investiamo del denaro è come ripartirlo tra le varie categorie di attività. I passaggi sono due:

- Individuare qual è l’allocazione volatile, composta da categorie di attività soggette ad un rischio di prezzo, che si ritiene più soddisfacente;

- Individuare qual è l’allocazione completa, composta da quella volatile e da un’attività monetaria, che si ritiene adatta al nostro caso.

LE SCELTE DI BASE

Per questa allocazione le categorie di attività volatili sono:

- Le obbligazioni statali indicizzate all’inflazione a più lunga scadenza (o maggiore di 1 anno);

- Le materie prime.

A queste attività, nel caso, dobbiamo aggiungere la tipologia di attività monetaria che riteniamo abbia il più basso livello di rischio.

Solitamente, è rappresentata dalle obbligazioni statali a brevissimo termine. Per investirvi, possiamo utilizzare prodotti finanziari specifici, come i fondi comuni di investimento monetari o di liquidità.

L’ALLOCAZIONE ANTI-INFLAZIONE

Nel corso del Novecento un grande nemico degli investitori, in tutto il mondo, è stata l’alta inflazione, in particolare quella che non era stata prevista. Infatti, solo quella attesa viene riflessa o scontata nei prezzi delle varie attività.

Prendiamo l’Italia: tra il 1976 e il 1980 il tasso annuale di inflazione medio registrato è stato intorno al 16 per cento. Addirittura, nel 1980 l’inflazione ha superato il livello del 20 per cento.

Tornando ancora più indietro con gli anni, ad esempio al periodo della Seconda guerra mondiale, l’inflazione è stata ancora più elevata. Per non parlare dell’episodio di iperinflazione che si è verificato agli inizi deli anni Venti in Germania con la Repubblica di Weimar.

Se si considera che negli ultimi 10 anni in Italia il tasso annuale di inflazione medio è stato di circa l’1 per cento, si capisce come questi episodi passati siano per noi difficili da immaginare.

Comunque, il livello e la volatilità dell’inflazione dovrebbero essere sempre dei fattori rilevanti per gli investitori, anche quando sono relativamente bassi. La ragione è semplice: i rendimenti che ci si può attendere da diverse tipologie di investimenti sono oggi piuttosto contenuti.

Pertanto, il rischio di inflazione inattesa è decisamente attuale. Per nostra fortuna, oggi abbiamo a disposizione maggiori soluzioni, anche finanziarie, per cercare di proteggere il potere d’acquisto dei risparmi. In particolare, è possibile investire, anche indirettamente tramite i fondi comuni a gestione attiva, in strumenti finanziari agganciati contrattualmente all’inflazione. I nostri lettori, ad esempio, conosceranno i BTP Italia, i Buoni del Tesoro italiano che sono indicizzati all’inflazione italiana.

Nel caso non si volesse investire completamente in questi titoli, è possibile dedicare una parte dell’allocazione alle materie prime, visto la loro elevata correlazione con l’inflazione: si possono sottoscrivere quote di fondi comuni a gestione attiva che, ad esempio, selezionano titoli azionari di aziende il cui prezzo è più sensibile ai cambiamenti dell’inflazione.

Visto che in questo caso la copertura dall’inflazione è solo parziale, una possibile allocazione anti-inflazione è così ripartita:

- Le obbligazioni statali indicizzate all’inflazione a più lunga scadenza hanno un peso sul totale del 75%;

- Le materie prime hanno un peso sul totale del 25,0%.

Questa allocazione è piuttosto semplice, basandosi su una tecnica euristica. Comunque, è possibile utilizzare anche una tecnica scientifica: ad esempio, si può costruire un’allocazione efficiente attraverso una metodologia di ottimizzazione alla Markowitz.

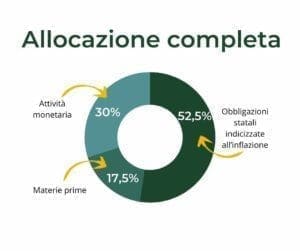

L’ALLOCAZIONE COMPLETA

Tra le attività a rendimento nominale, quella monetaria in teoria dovrebbe proteggere meglio dall’inflazione inattesa rispetto alle alternative.

Ad ogni modo, in un portafoglio finanziario la sua presenza può essere giustificata anche dalla necessità di avere della liquidità immediatamente e facilmente disponibile: ad esempio, per affrontare un calo inatteso del reddito o un aumento delle spese.

Se ipotizziamo che un investitore decida di tenere una quota di attività monetaria pari al 30% sul totale dell’allocazione completa, la torta che le categorie di attività volatili devono dividersi non è più il 100%, ma il 70%.

Pertanto, l’allocazione completa dei risparmi è così ripartita:

- L’attività monetaria ha un peso sul totale del 30,0%;

- Le obbligazioni statali indicizzate all’inflazione a più lunga scadenza hanno un peso sul totale del 52,5%;

- Le materie prime hanno un peso sul totale del 17,5%.

IL PROFILO DI RISCHIO

Con i dati aggiornati a inizio aprile 2021, a questa allocazione completa che investe a livello globale è possibile assegnare un rischio di prezzo pari a -12%.

Esempio: investendo 100.000 euro, dobbiamo accettare che nel brevissimo termine – nel 5% degli anni più sfortunati – la ricchezza possa calare mediamente di 12.000 euro.

COME COSTRUIRE L’ALLOCAZIONE

Dopo aver deciso qual è l’allocazione completa che fa al nostro caso, dobbiamo prendere un’altra decisione importante, cioè quali prodotti finanziari utilizzare in pratica.

Sul mercato è possibile investire direttamente in singoli titoli, oppure, se si preferisce un prodotto del risparmio gestito si può scegliere di investire in fondi comuni di investimento tramite i servizi offerti da Online SIM. La piattaforma permette di:

- Scegliere in autonomia i fondi comuni a gestione attiva per investire nelle varie categorie (soluzione Dossier Fondi Libero). Sul sito di Online SIM è possibile sceglier tra oltre 4000 Fondi e Sicav a commissioni di sottoscrizione scontate del 100% ed è disponibile un motore di ricerca, chiamato Fund Selector, in grado di analizzare migliaia di fondi. Ad esempio, mediante la ricerca avanzata, si può selezionare liquidità, per la categoria di attività monetaria; obbligazionario – Governativi, per la categoria di obbligazioni statali a lungo termine; obbligazionario – Corporate, per la categoria di obbligazioni aziendali a lungo termine; azionario, per la categoria delle azioni.

Attenzione: l’area geografica di riferimento dipende dall’esposizione desiderata ai mercati internazionali, oltre a quella valutaria quando manca la copertura del rischio di cambio.

- Se non ci si sente pronti ad operare in autonomia e si ha bisogno di supporto è possibile seguire un’allocazione professionale in fondi di investimento a gestione attiva. Online Sim offre un innovativo servizio di Portafogli Modello realizzati dalle migliori Società di Gestione: UBS, Pictet e MainStreet Partners. Con i portafogli modello è possibile:

-

- investire nelle varie categorie di attività, ad esempio portafogli obbligazionari oppure azionari

- e anche scegliere la tipologia di investimento preferita, come gli investimenti sostenibili, quelli tematici e quelli globali.

COME GESTIRE L’ALLOCAZIONE NEL TEMPO

Nel corso del tempo si modificano sia i prezzi delle attività volatili che la nostra tolleranza al rischio.

Pertanto, un’altra scelta importante da prendere nel processo di allocazione è decidere ogni quanto ricalcolare l’allocazione completa. Si intende, con questo, stabilire le nuove quote percentuali delle varie attività, compresa quella monetaria.

Non ci si deve, invece, preoccupare degli eventuali aggiustamenti all’interno di una data categoria di attività nel caso si utilizzi il servizio dei Portafogli modello di Online Sim.

In questo caso, si riceveranno in automatico suggerimenti di ribilanciamento in base all’evoluzione dei mercati. Ed è sempre possibile scegliere i fondi consigliati oppure modificarli.

Scarica la Guida per utilizzare i portafogli modello, guarda il video qui di seguito oppure inizia ora e vai al servizio.

Nessun commento