Mentre in Italia fa discutere la tassa sugli extra profitti delle banche proposta e poi ridimensionata dal governo Meloni, l’Europa ha dettato nuove regole più severe sul capitale delle banche in vista dell’entrata in vigore di Basilea III, a gennaio 2025. Cosa cambia e come investire.

Cosa cambia con Basilea III

Il pacchetto di riforme regolamentari delle norme prudenziali, noto come Basilea III, ha come obiettivo il miglioramento della gestione dei rischi del sistema finanziario. Vediamo cosa prevede:

- Adeguamento da gennaio 2025. Le banche europee dovranno adeguare il proprio capitale dal primo gennaio 2025 alla fine del 2028. A regime richiederà un adeguamento del capitale minimo Tier 1 del sistema bancario europeo di soli 600 milioni di euro. Secondo il rapporto dell’European banking authority (EBA) si tratta di un deficit di capitale molto modesto, equivalente ad un aumento del 9% del requisito di capitale minimo.

- Il peso sulle banche piccole. Il rapporto EBA, condotto su un campione di 157 banche (58 banche più grandi Gruppo 1 con capitale sopra 3 miliardi e 99 banche Gruppo 2 con Tier 1 sotto 3 miliardi) fotografa la situazione al dicembre 2022. Rispetto al rapporto precedente, al dicembre 2021, l’impatto si è ridotto del 50%: nel primo report l’aumento del capitale Tier 1 era 15% pari a 1,2 miliardi. L’impatto maggiore si avrà sui piccoli istituti di credito, mentre sarà quasi nullo per gli istituti più grandi e di rilevanza sistemica.

Banche: gli obblighi di Basilea III

Rendere più sicuro il sistema bancario, ma anche favorire il credito verso imprese e persone, aumentando allo stesso tempo la sicurezza digitale. Al di là delle regole sul capitale, ecco cosa dovranno fare le banche per adeguarsi al Basilea III:

- Ridurre la leva finanziaria. Gli istituti di credito Ue dovranno mantenere un indice di leva finanziaria minimo del 3%. Per esempio, devono avere minimo 3 euro di capitale per ogni 100 euro di attività in bilancio.

- Aumentare la liquidità a copertura. Le banche dovranno avere una copertura di liquidità minima del 100%. Questo mette al riparo da deflussi di cassa come è accaduto, per esempio, nelle recenti crisi bancarie.

- Stabilità delle fonti di finanziamento. Le banche dovranno mantenere un coefficiente di finanziamento netto stabile minimo del 100%. Questo serve per mettere in sicurezza le attività di lungo termine.

IDEE DI INVESTIMENTO

Il settore bancario europeo ha corso molto nell’ultimo anno e mezzo anche grazie all’aumento dei tassi di interesse. Secondo l’analisi di Bank of America, questa corsa è destinata a rallentare proprio con l’avvicinarsi della fine del ciclo di rialzi della Banca centrale europea (BCE). Cosa può accadere? Un rallentamento degli utili, ma il sentiment rimane positivo sulle banche perché le valutazioni sono ancora interessanti, il rischio si è abbassato e le aspettative di crescita dei ricavi restano buone. Il settore finanziario è composto da titoli ciclici.

Il settore finanziario (banche, assicurazioni) è adatto a un investitore che cerca qualità e i titoli ciclici. Per diversificare il portafoglio sul settore finanza ci sono fondi azionari specializzati che investono con un’ottica globale (Categoria Morningstar: Azionari Servizi Finanziari).

I migliori fondi presenti sulla piattaforma di Online SIM

- Algebris Financial Equity Fund Classe R EUR (Acc) è un azionario tematico che investe a livello globale sul settore finanza. Il fondo è nato nel 2016 e a tre anni rende il 28,16% (dati Morningstar aggiornati a ottobre 2023). Finanza e tecnologia sono i primi settori in portafoglio. Il 42% è investito in area euro, il 33% in Usa.

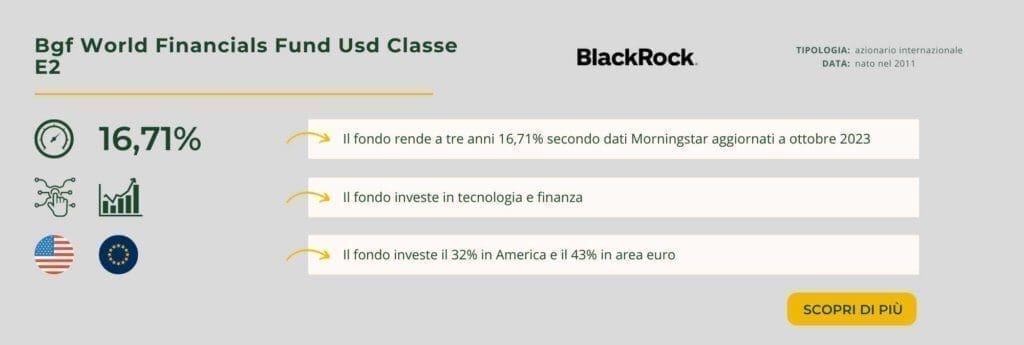

- Bgf World Financials Fund Usd Classe E2 è un fondo azionario internazionale che investe a livello mondiale almeno il 70% del patrimonio in azioni di società operanti prevalentemente nel settore dei servizi finanziari. Il fondo rende il 16,71% a tre anni (dati Morningstar aggiornati a ottobre 2023) Finanza e tecnologia sono i settori principali. Il 43% è investito in Usa, il 32% in area euro.

- Fidelity Global Financial Services Fund Classe E (acc) è un azionario tematico che investe a livello globale in aziende che operano nell’industria dei servizi finanziari sia multinazionali, sia società che operano esclusivamente su scala locale, o che offrono un’esposizione unica a mercati di nicchia. Il fondo rende il 14,25% a tre anni (dati Morningstar aggiornati a ottobre 2023). Finanza e tecnologia sono i settori più rappresentati. Il 64% è investito in Usa, il 10% in area euro.

- Goldman Sachs Invest Banking & Insurance Classe X Eur Acc è un azionario tematico che investe a livello globale in società dei settori: bancario, credito al consumo, investment banking e brokeraggio, gestioni patrimoniali e assicurativo. Il fondo rende il 13,34% a tre anni (dati Morningstar aggiornati a ottobre 2023). Finanza e tecnologia sono i settori principali. Il 54% è investito in Usa, l’11% in area euro.

Scopri gli altri fondi per investire sulla piattaforma Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento