L’Unione Europea ha dato la patente di fonti energetiche verdi a gas naturale e nucleare includendoli tra le attività sostenibili su cui investire. L’atto formale è stato compiuto con l’ingresso delle due fonti energetiche nella tassonomia europea. Ovvero la classificazione delle attività economiche che possono essere considerate sostenibili dal punto di vista ambientale.

Le nuova tassonomia europea, a cui diversi ambientalisti vogliono opporsi con ricorsi alla Corte europea, entrerà in vigore il 1 gennaio 2023. Esattamente un anno dopo il primo annuncio che era stato fortemente criticato dai grandi gestori di portafoglio.

In particolare, la svolta energetica su gas e nucleare è stata fortemente criticata e respinta dall’Institutional Investors Group on Climate Change (IIGCC). Di cui fanno parte le grandi società di asset management che gestiscono a livello globale circa 50 mila miliardi di euro. Molto critica anche la posizione del Forum europeo per gli investimenti sostenibili (EUROSIF) a cui sono iscritti asset manager con un patrimonio di circa 20 mila miliardi di euro.

Non è un caso che gas naturale e nucleare siano al centro di braccio di ferro geopolitico che va avanti da tempo in un momento in cui i prezzi delle materie prime sono volati alle stelle. Vediamo le forze in campo.

Lo scacchiere geopolitico del gas naturale

- Il gas naturale è salito del 700% nel 2022, diventando la forza trainante di una nuova guerra fredda globale. La guerra in Ucraina ha contribuito alla scarsità di questa materia prima che spinge la recessione e incide sull’inflazione.

- Per l’Unione Europea il gas naturale è da considerarsi un combustibile di transizione, che può essere gradualmente abbandonato per centrare l’obiettivo di emissioni zero al 2050. Ad averne bisogno sono soprattutto i Paesi dell’Est Europa ancora fortemente dipendenti dal carbone.

- Tra i maggiori importatori di gas naturale c’è l’Italia, al primo posto secondo dati Bloomberg, seguita da Messico, Turchia, Germania, Grecia e Spagna.

- Il maggior esportatore di gas naturale è la Russia seguita dal Quatar. Gli Stati Uniti sono in forte ascesa come grandi importatori di gas naturale. Trai Paesi emergenti, Pakistan e Turchia sono in prima linea per diventare fornitori globali di gas.

Lo scacchiere geopolitico del nucleare

- Il nucleare, per beneficiare dell’etichetta di attività verde, dovrà provenire da centrali tecnologicamente avanzate. Questo dovranno garantire sicurezza e costi contenuti e avere piani ben definiti e comprensivi di siti di stoccaggio per lo smaltimento dei rifiuti radioattivi. Le nuove centrali europee dovrebbero ricevere i permessi di costruzione entro il 2045.

- La Francia è il Paese UE che detiene il primato di produzione di energia nucleare. Ottiene già circa il 70% della sua energia dalle centrali. Germania e Italia hanno abbandonato lo sviluppo di questa fonte energetica.

- A livello globale, il primato dell’energia nucleare va all’Asia. La Cina è in prima fila e prevede di costruire almeno 150 reattori nei prossimi 15 anni investendo fino a 440 miliardi di dollari. Anche l’India spinge sul nucleare con l’obiettivo di quadruplicare l’attuale capacità entro il 2031.

- Gli Stati Uniti giocano la partita del nucleare puntando tutto sulle nuove tecnologie. In particolare, gli americani hanno sviluppato reattori SMR che sono piccoli, modulari e più facili ed economici da costruire rispetto alle centrali nucleari convenzionali.

IDEE DI INVESTIMENTO

L’inserimento nella tassonomia dell’UE del gas e del nucleare non vincola gli investitori nelle scelte di portafoglio. Il prezzo del gas, invece, è un vincolo così come il braccio di ferro geopolitico su questa materia prima. Il Green Deal europeo ha l’obiettivo di abbattere del 55% le emissioni nette al 2030 e raggiungere la neutralità climatica al 2050. Una tassonomia che mette sullo stesso piano gas e nucleare con le energie rinnovabili potrebbe minare la capacità di raggiungere questi obiettivi.

Per investire sul megatrend della transizione energetica a lungo termine ci sono fondi azionari che investono a livello globale.

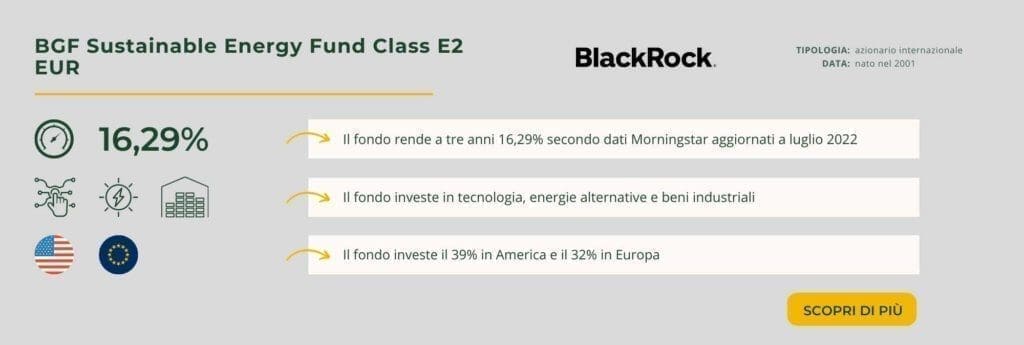

- BGF Sustainable Energy Fund Class E2 EUR è un fondo azionario internazionale e ha un rendimento a tre anni del 16,29% (dati Morningstar aggiornati a luglio 2022). Investe almeno il 70% del patrimonio in azioni di società operanti nel settore delle energie alternative e tecnologiche. Partito nel 2001 ha come primi settori in portafoglio tecnologia e beni industriali, investe America il 39% ed Europa il 32% del portafoglio.

- Pictet – Clean Energy Classe R Eur ha un rendimento a tre anni del 13,45% (dati Morningstar aggiornati a luglio 2022). Partito nel 2007 investe in società di tutto il mondo che contribuiscono e beneficiano della transizione a livello globale verso una produzione e un consumo di energia meno basati sulle energie fossili. Tecnologia e utilities sono i primi settori in portafoglio, a livello geografico il 68% è investito sull’America.

Scopri i fondi sostenibili ESG disponibili sulla nostra piattaforma per investire sui trend di lungo termine della sostenibilità ambientale.

NOTE

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento