La deforestazione non è solo un rischio climatico da gestire, ma è anche un rischio per la biodiversità. Le foreste sono risorse naturali essenziali e metà del PIL mondiale dipende dalla natura. Milioni di specie però sono a rischio di estinzione a causa dell’attività dell’uomo.

Se considerassimo la deforestazione tropicale come uno Stato, sarebbe il terzo a livello globale per emissioni di anidride carbonica dopo Cina e Stati Uniti, subito davanti all’Unione europea. Dalle foreste arriva ormai il 15% delle emissioni globali di Co2.

Il tema è stato affrontato a COP26 e con la Dichiarazione di Glasgow su Foreste e uso del suolo. I leader mondiali si sono impegnati a invertire la perdita di foreste e il degrado del suolo entro il 2030. L’impegno è stato firmato da 141 paesi, compresi Cina e Brasile, e rilancia il patto siglato con la Dichiarazione di New York sulle foreste nel 2014. Anche aziende e istituzioni finanziarie hanno dichiarato di voler porre fine alla deforestazione, ma i risultati finora sono deludenti.

I tassi di deforestazione stanno aumentando, denuncia il report 2022 di Forest500: nell’Amazzonia brasiliana, la deforestazione è aumentata del 22% nel 2021, raggiungendo il livello più alto in 15 anni.

La deforestazione e le materie prime

Il più grande motore della deforestazione tropicale è l’espansione delle colture di materie prime come olio di palma e soia, pascolo del bestiame e legname. Ecco perché il report 2022 di Forest500 si concentra su queste catene di approvvigionamento. Sottolineando anche l’importanza del ruolo svolto dalle aziende che comprano e vendono merci e la potenziale influenza che le istituzioni finanziarie potrebbero esercitare su queste aziende. Finora non si è fatto abbastanza per invertire la tendenza.

L’impegno scritto da parte degli investitori istituzionali – fondi e assicurazioni – c’è già. Nel 2019 oltre 230 investitori con asset in gestione pari a 16 mila miliardi di dollari hanno firmato un documento comune che invita le società ad attuare politiche anti-deforestazione e a impegnarsi per affrontare il problema.

L’impegno del mondo finanziario rientra nel megatrend di preservazione della biodiversità che è strettamente collegata ai cambiamenti climatici.

Preservare le foreste

Su cosa si dovrebbe agire? L’analisi di Florence Pendrill, U. Martin Persson & Thomas Kastner (2020) nello studio Deforestation risk embodied in production and consumption of agricultural and forestry commodities 2005-2017 Chalmers University of Technology, Senckenberg Society for Nature Research, SEI, and Ceres Inc – indica carne bovina, pelle e l’olio di palma come materie prime che rappresentano la quota maggiore delle emissioni di gas serra dovute alla deforestazione.

- Brasile, Indonesia, Malesia e Australia sono i Paesi che generano più emissioni connesse alla deforestazione. In particolare, in Brasile dominano i prodotti legati al bestiame e la produzione di soia. In Indonesia l’olio di palma e la gomma rappresentano la quota maggiore delle emissioni legate alla deforestazione.

- Non sono solo i Paesi di produzione a inquinare. Un’analisi delle emissioni legate alla deforestazione dovuta al commercio internazionale evidenzia che l’Indonesia è il più grande esportatore di queste materie prime. La Cina è il principale importatore, seguita dall’Unione Europea e dall’India.

- I settori che più di altri contribuiscono alla deforestazione sono: beni di prima necessità (per esempio prodotti per la casa e per la persona e prodotti alimentari che usano prodotti di carta per l’imballaggio); beni voluttuari (per esempio fornitori di automobili, tessuti, hotel e tempo libero che fanno largo uso di pelle e gomma, pasta di legno e legname e prodotti alimentari per ristoranti); materiali (l’esposizione proviene da legname e carta per contenitori e imballaggi).

Investire per la deforestazione

La riduzione delle emissioni di Co2 e la difesa della biodiversità sono temi centrali per i gestori che costruiscono portafogli di investimento sostenibile.

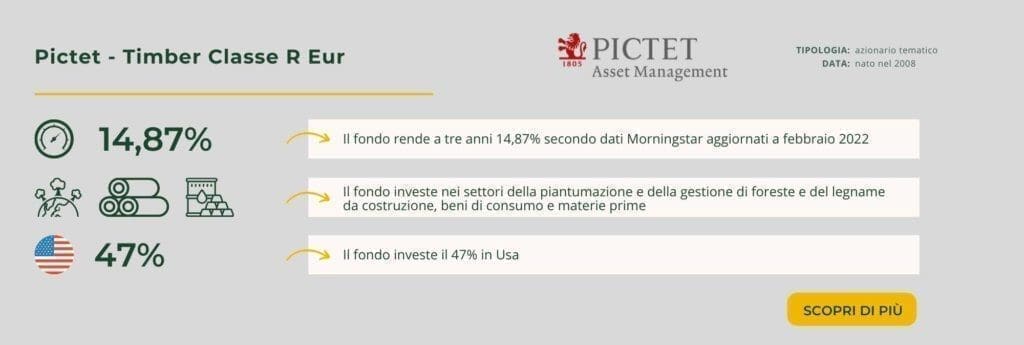

- Per investire sulle foreste del pianeta c’è unico fondo tematico venduto in Italia. Si tratta di Pictet Timber che a tre anni rende il 14,87% (dati Morningstar aggiornati a febbraio 2022) e investe due terzi del patrimonio totale in un portafoglio diversificato di azioni di società attive nei settori del finanziamento, della piantumazione e della gestione di foreste e regioni boschive e del trattamento, della produzione e della distribuzione di legname da costruzione e di altri servizi e prodotti derivati del legno. Materie prime e beni di consumo sono i primi settori in portafoglio. Gli Usa sono il primo mercato e valgono il 47% dell’asset allocation.

Un passo avanti importante per fermare la deforestazione può essere compiuto agendo sulle aziende che producono, commerciano e utilizzano materie prime agricole. La ricerca di una strada sostenibile per cambiare l’agricoltura è al punto 2 dei 17 Obiettivi per lo Sviluppo Sostenibile SDGs.

IDEE DI INVESTIMENTO

Per investire sulla trasformazione del settore agricolo che ha ricadute anche sulla catena di approvvigionamento alimentare ci sono sul mercato italiano diversi fondi azionari specializzati (Categoria Morningstar Azionari Settore Agricoltura) che a tre anni hanno rendimenti a due cifre:

- DPAM INVEST B Equities Sustainable Food Trends è un azionario internazionale che investe in imprese direttamente o indirettamente impegnate nella catena di produzione e distribuzione del settore agroalimentare e di altri settori connessi e selezionate sulla base di criteri ambientali, sociali e di governance (ESG). Nato nel 2007 il fondo rende l’11,37% a tre anni (dati Morningstar aggiornati a gennaio 2022). Beni di consumo e materie prime sono i primi settori in portafoglio, geograficamente è ripartito in maniera equa tra America ed Europa.

- BNP Paribas SMaRT Food Classe Classic Eur Acc è un azionario internazionale che investe in aziende che svolgono la propria attività nella catena di approvvigionamento alimentare, scelte in virtù delle loro pratiche di sviluppo sostenibile (responsabilità sociale e/o ambientale e/o corporate governance). Il fondo rende il 10,61% a tre anni (dati Morningstar aggiornati a febbraio 2022). Beni di consumo e materie prime sono tra i primi settori in portafoglio, geograficamente è ripartito in maniera equa tra America ed Europa occidentale.

- Pictet – Nutrition Classe R Eur è un azionario internazionale che investe in azioni di società agricole (prodotti chimici per l’agricoltura, attrezzature e infrastrutture, prodotti agricoli e alimenti, combustibili biologici, scienze delle colture, terreni agricoli e forestali). Il fondo rende il 10% a tre anni (dati Morningstar aggiornati a febbraio 2022). Beni di consumo e materie prime sono i primi settori in portafoglio, gli Stati Uniti pesano per oltre il 43% in portafoglio.

Scopri i portafogli modello specializzati in ESG per investire in modo sostenibile sui megatrend di lungo termine legati alla sostenibilità e gli altri fondi ESG disponibili sulla piattaforma di Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento