Il 2022 non è stato l’anno dei fondi settoriali che hanno sofferto molto. Due settori però marcano la ripresa nel terzo trimestre: biotech (+6% in media) ed energia (+4,5% in media), secondo dati Morningstar. Due settori in positivo non determinano un’inversione di tendenza, ma vale la pena capire perché biotecnologia ed energia si distinguono rispetto al resto del mercato con un’avvertenza: entrambi sono molto volatili. Ecco cosa aspettarsi in base alle analisi di Pictet Asset Management e Swisscanto Invest.

La biotecnologia vive una stagione di fusioni

- Analisi di mercato. La domanda da parte dei consumatori va nella direzione di una gestione della salute sempre più on demand e personalizzata. Le società che offrono prodotti che permettono alle persone di mantenersi sane e in forma beneficeranno del trend di lungo periodo della maggior attenzione alla salute. Le aziende biotech stanno beneficiando di questo trend e delle notizie positive negli ultimi mesi. È ripresa, per esempio, l’attività di fusioni e acquisizioni.

- Prospettive a lungo termine. In America il dibattito sui costi sanitari in relazione ai farmaci sta per cambiare drasticamente. Anche in Usa potrebbe arrivare il sistema di rimborsi basato sul valore dei farmaci su prescrizione. Governo, autorità regolatorie, compagnie assicurative e operatori di settore devono trovare un compromesso che permetta di gestire in modo efficiente i costi dei farmaci senza frenare l’innovazione. Gli stakeholder più importanti, i pazienti, dovrebbero poter ricevere cure di alta qualità senza incorrere in spese insostenibili. Questo scenario offre una grande opportunità per le società innovatrici non solo sul fronte scientifico, ma anche in termini di business model e di offerte convenienti e all’avanguardia.

Ci sono diversi argomenti a favore delle biotecnologie legate alla salute:

- Il cambiamento demografico con l’invecchiamento della popolazione mondiale aggrava il problema delle malattie legate all’età. In una società che invecchia, è pertanto essenziale salvaguardare la salute delle persone per arginare l’aumento della spesa sanitaria.

- L’innovazione scientifica e i progressi nella ricerca medica si traducono in cure standard migliori e più efficienti. La tecnologia applicata alla medicina è il futuro già presente.

- Nonostante i progressi sul fronte scientifico, i costi sanitari sono in rapido aumento a causa delle inefficienze e dello spreco di risorse nel sistema. La tecnologia ha un potenziale rivoluzionario in quest’ambito e le società in grado di assicurare cure migliori e una maggior efficienza dovrebbero affermarsi sul mercato.

I fondi settoriali per investire

Per investire sulla biotecnologia a lungo termine ci sono fondi settoriali azionari che investono a livello globale. I migliori nel 2022 presenti sulla piattaforma di Online SIM.

- Candriam Equities L Biotechnology Classe C è un fondo settoriale biotecnologie che investe a livello globale in società biotecnologiche e in attività collegate (per esempio, diagnostica molecolare e attrezzature scientifiche). Partito nel 2000, da inizio anno rende l’11,29% (dati Morningstar aggiornati a novembre 2022). Gran parte dell’investimento è negli Stati Uniti (83%). La gestione del fondo non è legata ad un benchmark specifico.

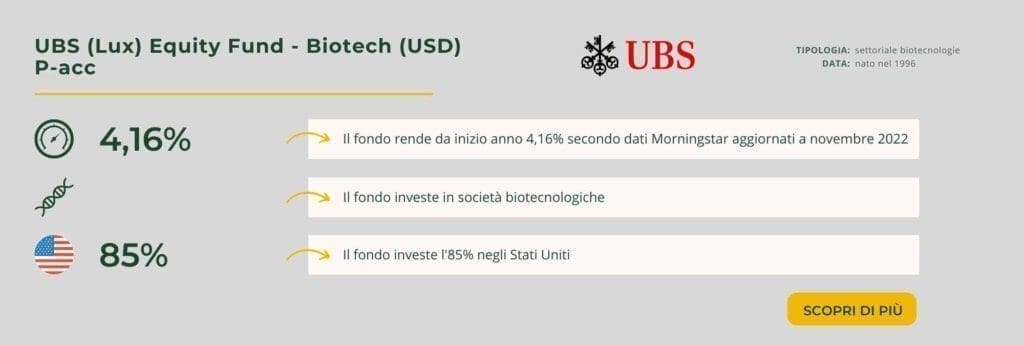

- UBS (Lux) Equity Fund – Biotech (USD) P-acc è un fondo settoriale biotecnologie che investe a livello globale in società biotecnologiche. Partito nel 1996, da inizio anno rende il 4,16% (dati Morningstar aggiornati a novembre 2022). Gli Stati Uniti sono il mercato di riferimento (85%). Investe una piccola parte del portafoglio in materie prime (1% sul totale).

La crisi del gas premia le fonti energie alternative

- Analisi del mercato. Sul fronte delle energie alternative, dopo il piano REPowerEU nella prima parte del 2022 – l’obiettivo è di abbattere del 55% le emissioni nette al 2030 e raggiungere la neutralità climatica al 2050 – è arrivata l’approvazione dell’Inflation Reduction Act (IRA) negli USA. Questa mira ad accelerare la transizione energetica tramite incentivi per 369 miliardi di dollari in totale. L’obiettivo è promuovere le tecnologie legate alle energie pulite (rinnovabili, stoccaggio dell’energia, mobilità elettrica, pompe di calore, idrogeno) e offrire un supporto ulteriore alla creazione di filiere manifatturiere locali per queste tecnologie. Tutto questo dovrebbe tradursi in una crescita dei ricavi più rapida e in margini più elevati per le società del settore.

- Prospettiva di mercato. Nonostante le difficili condizioni macroeconomiche, le previsioni per la transizione alle energie pulite si confermano molto solide poiché permangono driver essenziali dei fondamentali. La rapida innovazione tecnologica permetterà una maggiore elettrificazione di trasporti, edilizia e fabbriche, mentre eolico e solare saranno le principali fonti di energia elettrica in ragione dei costi competitivi

Secondo Bloomberg New Energy Finance (BNEF), il massiccio aumento dei prezzi delle fonti fossili ha reso significativamente più conveniente generare elettricità con i parchi solari ed eolici di nuova installazione rispetto alle centrali esistenti a carbone e gas naturale. L’energia rinnovabile non solo riduce i costi energetici per l’utente finale, ma offre un vantaggio geopolitico in termini di sicurezza degli approvvigionamenti e uno scudo contro l’inflazione. In questa situazione, ci sono diversi argomenti a favore delle energie rinnovabili:

- La forte dipendenza dall’energia primaria russa richiede un cambio di strategia per garantire un approvvigionamento energetico indipendente.

- Una parte essenziale di questo cambiamento di strategia è promuovere catene locali di creazione di valore per le tecnologie più pulite.

- Gli investimenti nell’esplorazione di gas e carbone sono in calo a causa del problema climatico. Ciò potrebbe portare a un aumento dei prezzi del carburante a lungo termine.

- I prezzi della CO2 stanno aumentando e di conseguenza sale l’interesse per le energie rinnovabili.

I fondi settoriali per investire

Per investire sull’energie alternative a lungo termine ci sono fondi azionari settoriali che investono a livello globale. I migliori a tre anni presenti sulla piattaforma di Online SIM.

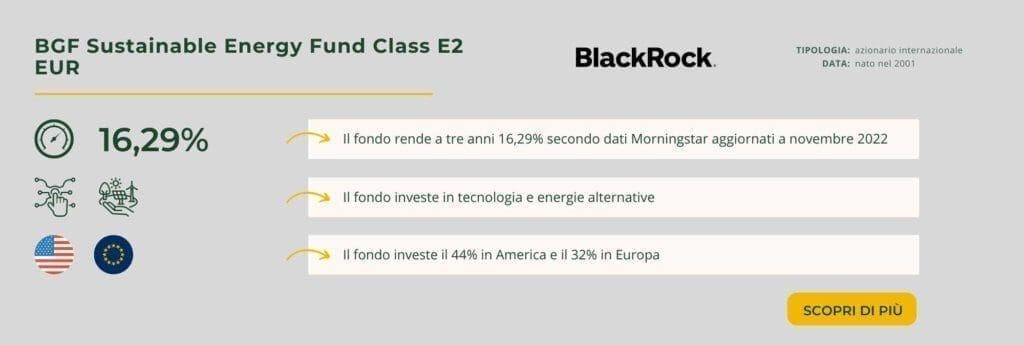

- BGF Sustainable Energy Fund Class E2 EUR è un fondo azionario internazionale e ha un rendimento a tre anni del 16,29% (dati Morningstar aggiornati a novembre 2022). Investe almeno il 70% del patrimonio in azioni di società operanti nel settore delle energie alternative e tecnologiche. Partito nel 2001 ha come primi settori in portafoglio tecnologia e beni industriali, investe America il 44% ed Europa il 32% del portafoglio.

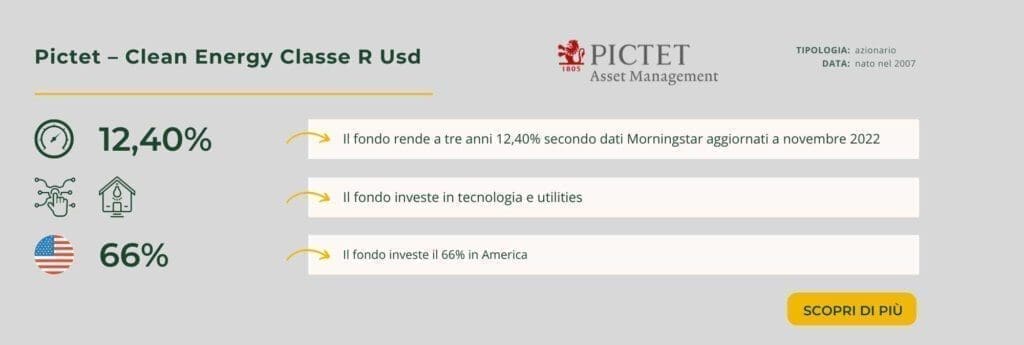

- Pictet – Clean Energy Classe R Eur ha un rendimento a tre anni del 12,40% (dati Morningstar aggiornati a novembre 2022). Partito nel 2007 investe in società di tutto il mondo che contribuiscono e beneficiano della transizione a livello globale verso una produzione e un consumo di energia meno basati sulle energie fossili. Tecnologia e utilities sono i primi settori in portafoglio, a livello geografico il 66% è investito sull’America.

Scopri i fondi sostenibili ESG disponibili sulla nostra piattaforma per investire sui trend di lungo termine della sostenibilità ambientale. NOTE Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Scopri i fondi sostenibili ESG disponibili sulla nostra piattaforma per investire sui trend di lungo termine della sostenibilità ambientale. NOTE Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento