Tra i due litiganti il terzo gode, dice il proverbio. I due litiganti da una parte le azioni, con i mercati sui massini dopo una corsa al rialzo lunga ormai un anno e mezzo, e dall’altra i bond che, invece, continuano a essere schiacciati dalla dinamica dei tassi anche se siamo all’inizio di un’inversione di tendenza, lenta e inesorabile. Il terzo asset che si avvantaggia di questa situazione è quello delle materie prime.

In particolare l’indice Morningstar Global Basic Materials collegato alle aziende di settore sui cui investono i fondi nel 2017 è stato il secondo miglior per performance dopo la tecnologia con un rialzo del 7,8% in euro, neutralizzando in parte l’effetto dollaro debole.

Non si può dire la stessa cosa se si guarda all’indice Bloomberg Commodities Index (+1,23% il rendimento a un anno) legato ai prezzi delle materie prime che ha deluso le aspettative con qualche eccezione come i metalli di base, tra cui rame, alluminio e zinco, che hanno che guadagnato circa il 20%; l’oro che è salito di circa il 9% e alcune aree del mercato dell’energia derivata dal petrolio hanno a loro volta realizzato rendimenti positivi.

Il trend della divisa americana al momento non è cambiato e l’euro forte resta una variabile di cui tenere conto per impostare il portafoglio di investimento. Uno scenario come questo è in generale sinonimo di materie prime forti e, secondo l’analisi di Raphaël Gallardo Multi-asset strategist Investment and Client Solutions di Natixis Asset management, l’accelerazione nella tendenza rialzista degli asset rischiosi ha portato ad un aumento generalizzato dei prezzi delle materie prime che non si deve solo al dollari debole ma anche altri fattori. «La corsa dell’oro fondamentale dell’oro è aumentata in seguito al recente aumento dei tassi a lungo termine degli Stati Uniti», ha detto Gallardo. «L’allentamento delle tensioni tra Nord e Sud Corea, seppur temporaneo per le Olimpiadi, ha ridotto la necessità di una copertura geopolitica».

Tuttavia, per lo strategist di Natixis asset management il confronto con il mercato rialzista delle materie prime del 2005 e 2007 è sorprendente:

- In quei periodi, il consensus degli investitori e dell’industria mineraria prevedeva un super-ciclo di domanda di infrastrutture, abitazioni ed elettrodomestici delle classi medie nei paesi BRIC.

Oggi la a trainare la domanda di elettrodomestici ci sono le famiglie cinesi, ma l’edilizia residenziale si sta contraendo e le spese per le infrastrutture stanno rallentando drasticamente nei Paesi BRIC. In America Latina, per esempio, le incertezze politiche stanno ostacolando gli investimenti in Brasile e Argentina; alla Russia manca ancora il capitale per sviluppare l’infrastruttura di cui ha bisogno per sfruttare al meglio la ricchezza della Siberia; il Sudafrica soffre ancora per una rete elettrica non all’altezza. Senza un boom degli investimenti infrastrutturali nei mercati emergenti, la domanda di metalli dovrebbe rallentare a partire dal 2019. - Il petrolio si trova in una situazione radicalmente diversa rispetto all’ultimo ciclo di produzione. Le prospettive di crescita della domanda sono più modeste e l’offerta è diventata molto più reattiva ed elastica rispetto al passato a causa dello shale oil. Al momento il rally del petrolio può essere attribuito all’OPEC e alla strategia della Russia di bilanciare artificiosamente i prezzi del petrolio a un livello che soddisfi i propri requisiti di solvibilità fiscale (70 dollari per l’Arabia Saudita).

Le altre due variabili di cui tenere conto sono l’inflazione e i trend geopolitici che hanno un forte impatto sull’oro. «Le dinamiche favorevoli di domanda e offerta stanno sostenendo i prezzi in tutti i mercati delle materie prime, spingendoci a prevedere che il 2018 sarà un anno positivo», ha detto David Donora, Responsabile materie prime di Columbia Threadneedle Investments per la parte dei portafogli. «Vi sono tuttavia anche aree di incertezza e potenziale volatilità. Anche in tale congiuntura favorevole gli investitori dovranno adottare un approccio selettivo». A frenare l’oro, invece, è la ripresa economica generalizzata che si è affermata nel 2017.

IDEE DI INVESTIMENTO

Secondo l’analisi dei gestori di Natixis asset management e Columbia Threadneedle Investments, ogni materia prima è esposta ai propri fattori fondamentali e tecnici e in questo contesto, un approccio attivo all’asset allocation continuerà ad essere fondamentale. In un portafoglio ben diversificato, il peso delle materie prime non deve mai andare oltre il 10% per un investitore che abbia un rischio medio/alto. «Le prospettive per i metalli di base e l’energia derivata dal petrolio appaiono particolarmente positive, e ci attendiamo che i metalli preziosi vengano sostenuti da un aumento dell’inflazione» ha aggiunto Donora. «Lo scenario per i prodotti agricoli appare più difficile da prevedere, ma nel complesso nei prossimi 12 mesi una convergenza di fattori favorevoli dovrebbe supportare un aumento dei prezzi in tutti i mercati delle materie prime».

Per investire sulla fase rialzista delle materie prime la scelta migliore è un fondo azionario specializzato (Categoria Morningstar: Azionari Settore Metalli Preziosi).

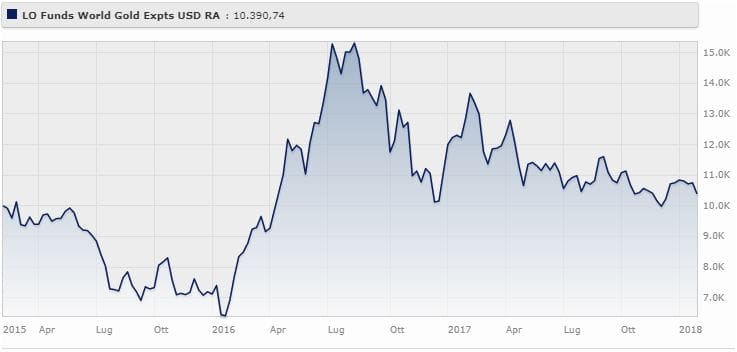

- Lo Funds World Gold Expertise (usd) Classe R ha reso l’1,67% da gennaio 2015 a gennaio 2018 (-3,18% da inizio anno). Il fondo punta il 65% del portafoglio su titoli delle società quotate in Canada ed è investito al 100% in aziende globali legate alle materie prime.

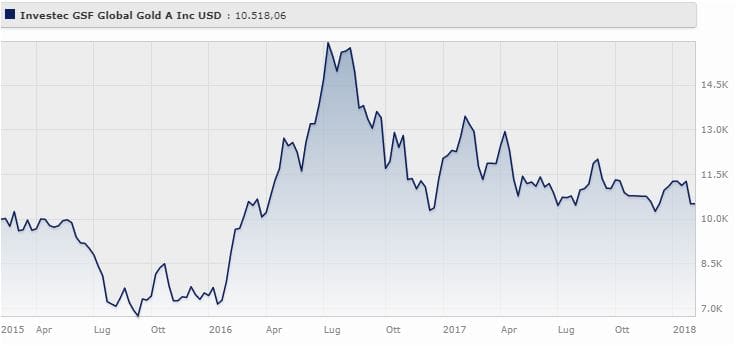

Lo Funds World Gold Expertise (usd) Classe R ha reso l’1,67% da gennaio 2015 a gennaio 2018 (-3,18% da inizio anno). - Investec Global Strategy Fund – Global Gold Fund A Inc USD ha reso lo 0,37% da gennaio 2015 a gennaio 2018 (-5,23% da inizio anno). Il fondo gestito da George Cheveley e Hanré Rossouw investe al 100% in materie prime di tutto il mondo principalmente nelle azioni di società operanti nell’estrazione di oro. Il primo mercato in portafoglio è il Canada che pesa il 49,6%.

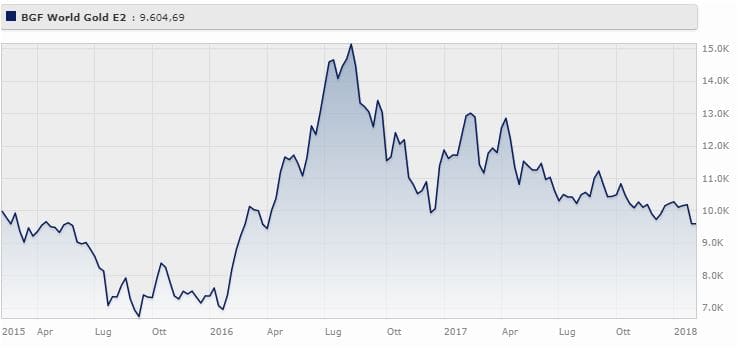

Investec Global Strategy Fund – Global Gold Fund A Inc USD ha reso lo 0,37% da gennaio 2015 a gennaio 2018 (-5,23% da inizio anno). - Bgf World Gold Fund Usd Classe E2 ha perde lo 0,51% da gennaio 2015 a gennaio 2018 (-6,10% da inizio anno). Il fondo è gestito da Evy Hambro e Thoma Holl che investe il 70% del patrimonio complessivo in azioni di società operanti prevalentemente nel settore delle miniere d’oro. Il Canada è il primo mercato in portafoglio e pesa il 52,3%.

Bgf World Gold Fund Usd Classe E2 ha perde lo 0,51% da gennaio 2015 a gennaio 2018 (-6,10% da inizio anno).

Scopri sulla piattaforma Online SIM l’offerta completa dei fondi di investimento per investire.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento