Da mercato di nicchia a mercato di riferimento delle obbligazioni. Dopo il lancio del primo green bond dell’Unione Europea a metà ottobre 2021 il segmento dei bond ha subìto un’accelerazione. Con l’obiettivo di sostenere la transizione sostenibile dell’economia, oggi, la parola d’ordine per i grandi gestori quando si parla di green bond è maxi emissioni. Unendo così investitori pubblici e privati.

I numeri del bond dell’Unione Europea sono il punto di rifermento di questa svolta per l’intero mercato del debito sostenibile. La prima emissione UE è stata di 12 miliardi di euro con una durata di 15 anni e la richiesta è stata di 135 miliardi di euro.

Una domanda che è quasi 10 volte l’offerta rassicura i progetti della Commissione Europea che nei prossimi 5 anni vuole diventare protagonista assoluta nel segmento dei green bond con uno scopo preciso. Raccogliere 250 miliardi di euro entro il 2026 per finanziare parte del Next Generation EU. Questo è il piano da 800 miliardi di euro lanciato dall’UE per la ripresa dell’economia post pandemia.

La grandezza dell’emissione UE è solo una delle caratteristiche che segna il punto di svolta per il mercato dei green bond statali. Infatti a fine 2021 raggiungeranno 47 miliardi di euro, quasi il doppio rispetto al 2020, secondo dati Intesa Sanpaolo.

La Commissione UE ha fissato dei criteri stringenti a cui questi bond devono rispondere per essere davvero conformi a finanziare la transizione sostenibile del Pianeta. Questi criteri devono soddisfare nove categorie chiave (efficienza energetica, energia pulita, trasporti green, decarbonizzazione, per esempio). Questi potrebbero diventare un benchmark di mercato anche per le altre emissioni in Europa.

Green Bond: l’Europa diventa un riferimento di mercato globale

Il mercato dei green bond è destinato a crescere anche se oggi rappresenta ancora una parte marginale del debito emesso in Europa. Secondo Scope Ratings nel 2021 i bond collegati a criteri ESG saranno già il 25% di tutte le emissioni in Europa. Più in generale, le emissioni di green bond a livello globale hanno già superato 1.400 miliardi di dollari.

Nel primo semestre 2021 sono stati emessi a livello globale circa 230 miliardi di euro di green bond (nell’intero 2020 le emissioni erano arrivate a 210 miliardi di euro). Secondo dati Climate Bond Initiative, l’Europa è leader di mercato. Nel primo semestre 2021 in Europa le emissioni hanno raggiunto circa 120 miliardi di dollari, di cui circa 60 miliardi corporate.

Il maxi green bond, infatti, non piace solo agli emittenti pubblici, ma soprattutto a quelli privati con iniziative specifiche. L’ultimo esempio è Amundi, il primo asset manager europeo e fra i primi 10 operatori a livello mondiale1, che è sceso in campo con IFC (Gruppo Banca Mondiale).

Obiettivo istituire un nuovo fondo – denominato strategia Build-Back-Better Emerging Markets Sustainable Transaction (BEST) con una durata di 10 anni – che raccolga fino a 2 miliardi di dollari di investimenti privati in obbligazioni sostenibili dei mercati emergenti.

Il fine è supportare la ripresa dalla pandemia in modo che sia green, resiliente e inclusiva, contribuendo agli impegni assunti da IFC nell’ambito del Piano d’Azione per il Cambiamento Climatico della Banca Mondiale.

IDEE DI INVESTIMENTO

Il salto dimensionale del mercato dei green bond è in linea con le previsioni della International Renewable Energy Agency (Irena) secondo cui servono almeno 110 mila miliardi di dollari di investimenti per finanziare un sistema energetico a bassa emissione di CO2.

Investire in obbligazioni green contribuisce al cambiamento del Pianeta. La selezione della singola obbligazione green è però un esercizio difficile per un investitore. Per avere la massima diversificazione ci sono fondi obbligazionari che specificatamente dichiarano questo obiettivo di rendimento ma non esiste una categoria di fondi specializzata in green bond.

Online SIM ha selezionato i migliori fondi obbligazionari globali per rendimento a 3 anni che investono specificatamente in green bond secondo Mornigstar Direct:

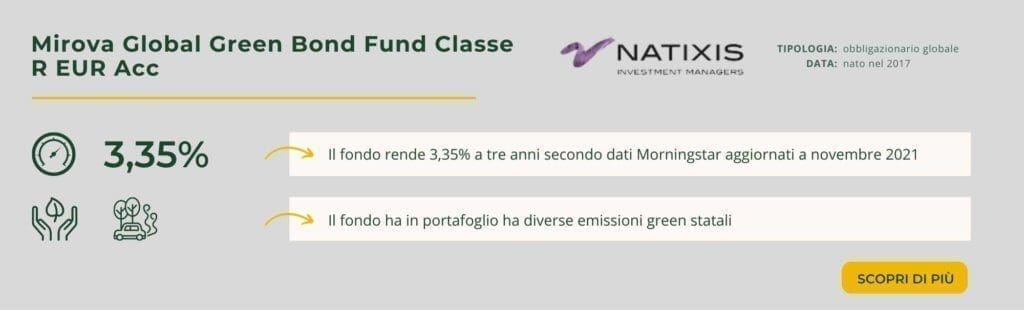

- Mirova Global Green Bond Fund Classe R EUR Acc è un obbligazionario globale in euro e a tre anni rende il 3,35% (dati Morningstar aggiornati a novembre 2021). Il fondo è partito nel 2017 e in portafoglio ha diverse emissioni green statali.

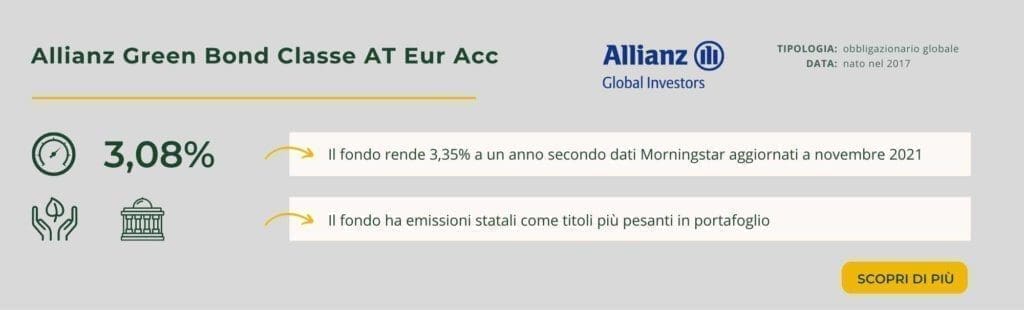

- Allianz Green Bond Classe AT Eur Acc è un obbligazionario globale e a un anno rende il 3,08% (dati Morningstar aggiornati a novembre 2021). Partito nel 2017 il fondo ha emissioni statali come titoli più pesanti in portafoglio.

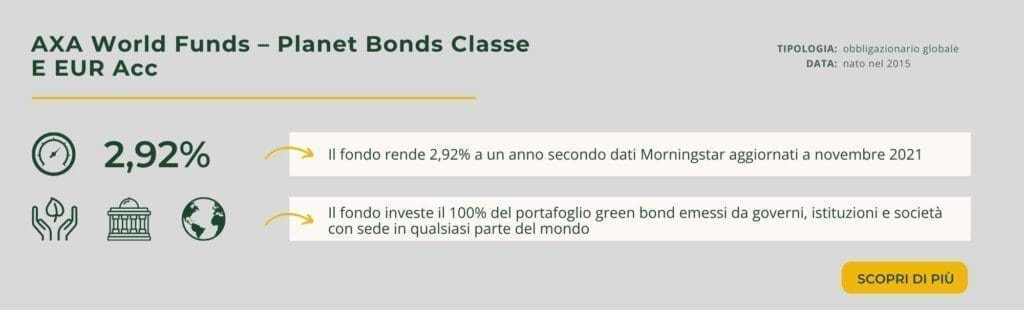

- AXA World Funds – Planet Bonds Classe E EUR Acc è un obbligazionario globale in euro rende il 2,92% a un anno (dati Morningstar aggiornati a novembre 2021). Partito nel 2015 investe il 100% del portafoglio green bond emessi da governi, istituzioni e società con sede in qualsiasi parte del mondo.

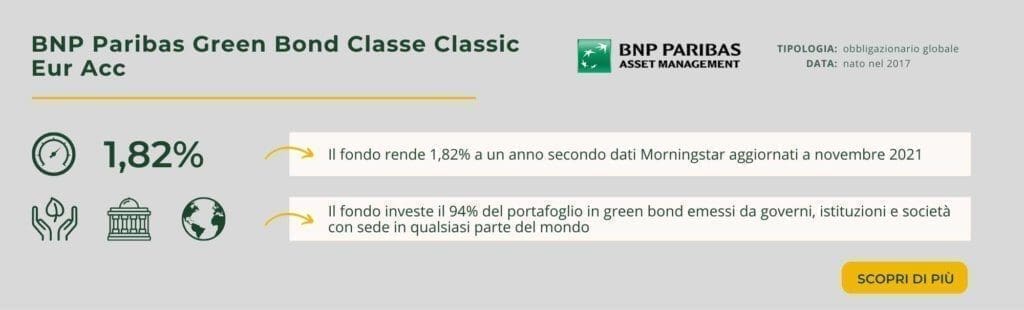

- BNP Paribas Green Bond Classe Classic Eur Acc è un obbligazionario globale in euro e rende l’1,82% a un anno (dati Morningstar aggiornati a novembre 2021). Partito nel 2017 investe il 94% del portafoglio in green bond emessi da governi, istituzioni e società con sede in qualsiasi parte del mondo.

Scopri i fondi ESG disponibili sulla nostra piattaforma per investire in modo sostenibile sui trend di lungo termine della sostenibilità ambientale.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento