La Generazione Y, quella dei Millennials, e la Generazione Z stanno ridefinendo i confini dei consumi e anche del risparmio. Cambieranno prodotti, redditività e incideranno sui modelli distributivi e sul lavoro. É quanto emerso nel corso del convegno Non ci sono più i giovani di una volta. Panoramica sulle tendenze al risparmio e investimento delle nuove generazioni a cura di Teseo che si è tenuto al Salone del Risparmio 2023.

Da qui al 2030 sono attesi in Europa circa 250 milioni di potenziali nuovi clienti delle Generazioni Y e Z. Una platea di investitori interessata a servizi e strumenti diversi da quelli di oggi, tanto che quasi il 60% del patrimonio alla fine del decennio sarà investito in prodotti innovativi.

Nel corso dell’evento è stato presentato lo studio del JDM Lab dell’Università di Pavia, che svolge attività di ricerca anche in tema di finanza comportamentale, che ha messo in evidenza nell’analisi di Enrico Rubaltelli, professore associato Università di Padova esperto in economia comportamentale, le caratteristiche delle generazioni Y e Z in tema di risparmio partendo dal loro rapporto con il lavoro.

Il lavoro per Millennials e Gen Z

- Generazione Y – Millennials (nati tra 1981 e il 1996 o 2000) hanno vissuto la crisi economica e sono entrati nel mondo del lavoro con un approccio diverso dai loro genitori. Il loro claim è live the moment che indica la capacità di adattarsi a un lavoro precario, a quello che c’è, senza pensare troppo al proprio futuro. Si informano prevalentemente sul web, hanno un rapporto ambivalente con i social media.

- Generazione Z (dal 1997 o 2001 in poi) – Sono veri nativi digitali hanno un approccio al lavoro da work is hope, ovvero speriamo che ci sia, e guardano al futuro senza farsi grandi aspettative. Hanno molta fiducia nei social media e hanno un rapporto di curiosità con l’intelligenza artificiale.

La caratteristica comune delle generazioni Y e Z è che possono contare sempre meno su un lavoro a tempo indeterminato mentre aumentano le occupazioni di tipo autonomo. Questo porta a un rapporto con il denaro e a un utilizzo dei soldi completamente differente rispetto al passato.

- Utilizzano il denaro senza sapere cosa ci sarà domani, non sono per niente interessanti a pensare a lungo termine. Non pensano alla pensione. Ci sono altre cose pressanti economicamente all’inizio della carriera. Se hanno risorse economiche preferiscono ancora il mattone al fondo pensione.

- Ansia e incertezza sono le parole chiave di queste generazioni e derivano da tanti aspetti della vita (lavoro, crisi climatica, sviluppi tecnologici)

- Hanno un approccio attivo. Possono cercare da soli gli investimenti per sentito dire.

- Usano un linguaggio diverso. Non sono interessati a divisione classica azioni e obbligazioni. Prediligono le nuove tecnologie e le soluzioni di investimento veloci.

- Sono spaventati dal futuro, non hanno certezze, di finanza sanno poco. Manca educazione finanziaria.

- Soffrono di Fear of missing out (FOMO), hanno paura di rimanere indietro rispetto ai loro amici e alle loro di decisioni di investimento. Hanno paura di non godersi la vita rispetto agli altri. Se un investimento è ritenuto di successo lo vogliono provare.

- Soffrono anche di Joy of missing out (JOMO), non si interessano di cosa accade, dei grandi avvenimenti, della politica. Quando hanno voglia e tempo controllano le notizie su internet. Se intravedono una scorciatoia per la ricchezza la prendono (es. il trading online degli anni ’90).

- Gli acquisti importanti per queste generazioni sono: tecnologia, viaggi, casa. Hanno redditi piuttosto bassi, l’investimento è un’integrazione del reddito. Sono propensi a soluzioni con un abbonamento mensile.

- Cambiano brand frequentemente, non sono fedeli. Vanno alla ricerca dell’affare migliore.

IDEE DI INVESTIMENTO

Indipendenza e autonomia sono due caratteristiche che Millennials e Gen Z cercano in chi offre consulenza finanziaria.

Con i portafogli modello di Online SIM è possibile gestire i propri investimenti in mobilità. Il servizio è infatti specificamente ottimizzato per l’utilizzo con smartphone e tablet.

Il primo livello di flessibilità è la possibilità di cambiare velocità con la quale seguire le strategie proposte. Il secondo è la possibilità di modificare i pesi delle varie asset class proposte, che generalmente non viene fatto. Il terzo livello invece è la possibilità di fare scelte autonome affiancando al portafoglio modello il dossier fondi libero. Grazie ad una dashboard, il cliente ha sott’occhio sempre tutta la gestione aggregata degli investimenti presso Online SIM.

Per investire sui megatrend ambientali e sociali preferiti dai Millennials Online SIM offre:

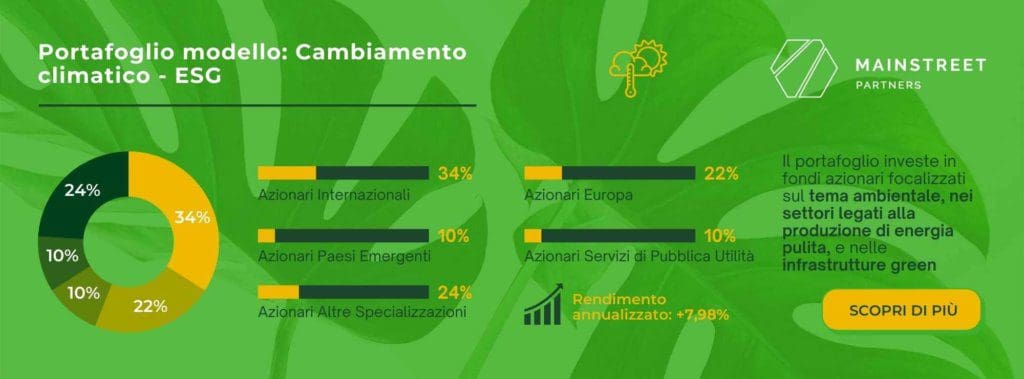

- un portafoglio modello sul cambiamento climatico che ha un rendimento annualizzato del 7,98% (dati aggiornati a maggio 2023).

- un portafoglio modello che punta sull’uguaglianza di genere che ha un rendimento annualizzato del 5,57% (dati aggiornati a maggio 2023).

- Un servizio di portafogli modello per scoprire dove investire con un’ottica di lungo termine.

Scopri gli altri fondi per investire disponibili sulla piattaforma Online SIM e la Guida per utilizzare i portafogli modello e risparmiare nel lungo termine.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento