I compagni di viaggio degli investitori sono inflazione e tassi in rialzo e lo saranno per lungo tempo. Prudenza, diversificazione e grande flessibilità sono le parole d’ordine in questo scenario. Navigare sui mercati richiede cambi di portafoglio più frequenti e massima apertura verso scelte non convenzionali di settori, aree geografiche e classi di attività secondarie, uscendo dagli schemi classici dell’investimento.

Flessibilità: serve un’asset allocation globale

Il tema è trovare il giusto mix di portafoglio, senza sacrificare il rendimento. Nella ricerca di flessibilità la scelta più corretta è guardare a prodotti del risparmio gestito che diano la massima libertà di movimento al gestore. Non è un caso che stiano nascendo prodotti mirati a questo obiettivo. Tra questi ci sono due fondi flessibili di AcomeA “made with Vanguard” per l’asset allocation globale. Vanguard è leader mondiale nell’asset management e secondo gestore al mondo in termini di AUM. AcomeA SGR, è una boutique di investimento indipendente italiana caratterizzata da un approccio value contrarian alla gestione attiva di fondi UCITS e liquid alternative. I due nuovi strumenti si caratterizzano per una efficace combinazione di alta diversificazione e forte attenzione alla sostenibilità e sono costruiti utilizzando esclusivamente prodotti ETF e Fondi Vanguard.

Questi prodotti sono gestiti secondo una logica di mix costante, ovvero un ribilanciamento periodico automatico tra l’asset class azionaria e quella obbligazionaria.

In particolare:

- AcomeA Strategia Moderata ha un portafoglio investito al 60% in obbligazioni e al 40% in azioni

- AcomeA Strategia Crescita ha il 20% in obbligazioni e l’80% in azioni.

In portafoglio entrano asset class pure e non influenzate dai trend narrativi di breve periodo, con una soluzione di ribilanciamento periodico a basso costo, grazie alla selezione di Etf e fondi passivi gestiti da Vanguard.

Il parcheggio della liquidità non è una buona idea

In questa fase di incertezza, che ha fatto crescere la prudenza negli investitori area euro, la tentazione di parcheggiare i risparmi in liquidità è forte. Non è un caso che siano aumentate sul mercato le offerte di conti deposito con remunerazioni fino a un massimo del 5% annuo che però vincolano le somme per un lungo periodo di tempo.

Il parcheggio della liquidità su un conto non è la scelta giusta per chi cerca un rendimento nel lungo termine. Questo è vero adesso che la politica monetaria delle banche centrali nel medio termine entrerà in una fase di normalizzazione e vale soprattutto per gli investitori che devono rivedere l’asset allocation obbligazionaria guardando oltre i Titoli di Stato.

IDEE DI INVESTIMENTO

I fondi bilanciati flessibili sono adatti a chi cerca flessibilità, protezione e rendimento. Investono una parte del patrimonio in azioni, potendo variare la quota da un minimo del 10% fino a un massimo del 90%, e una parte in obbligazioni e sono in grado di offrire rendimenti stabili nel tempo e decorrelati rispetto alla direzionalità dei mercati (Categoria Morningstar: Bilanciati Moderati e Aggressivi).

I migliori fondi bilanciati per investire con flessibilità

Oltre ai fondi AcomeA citati prima, i migliori fondi bilanciati flessibili per rendimento a tre anni presenti sulla piattaforma di Online SIM sono:

- Algebris Financial Income Fund Classe R EUR (Acc) lanciato nel 2013 il fondo investe a livello globale solo nel settore finanza. In portafoglio ci sono principalmente azioni che pagano dividendi elevati e obbligazioni con tassi di interesse fissi e variabili e che potrebbero presentare rating investment grade o inferiori a investment grade. Rende a tre anni l’11,4% (dati Morningstar aggiornati a luglio 2023). Il settore finanziario è l’unico in portafoglio per scelta del fondo. Investe in Usa il 40%, in Europa il 36% e in Uk il 16% dell’asset allocation.

- Allianz Dynamic Multi Asset Strategy SRI 75 Classe A EUR Acc lanciato nel 2017 il fondo investe in particolare sulle azioni globali e sulle obbligazioni europee. Adotta una strategia d’investimento sostenibile e responsabile (strategia ISR), che tiene conto dei criteri ambientali, sociali e di governance. Rende a tre anni il 9,69% (dati Morningstar aggiornati a luglio 2023). Tecnologia, finanza e salute sono i principali settori azionari in portafoglio. Investe in Usa il 42% dell’asset allocation.

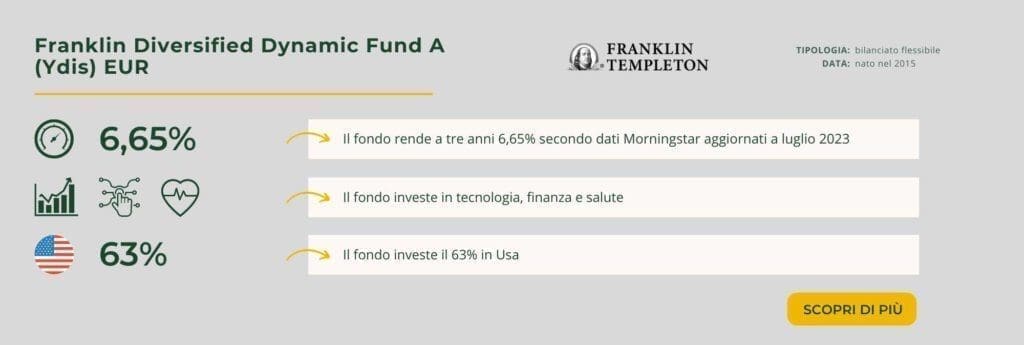

- Franklin Diversified Dynamic Fund A (Ydis) EUR il fondo nato nel 2015 ha come obiettivo un tasso di rendimento annuale medio del 5% (al netto delle commissioni) superiore a quello del tasso EURIBOR (Euro Interbank Offered Rate), per un periodo di tre anni consecutivi. Il Fondo si prefigge di conseguire il suo obiettivo con una fluttuazione annualizzata (volatilità) della quotazione azionaria del Fondo compresa tra l’8% e l’11%. Rende a tre anni il 6,65% (dati Morningstar aggiornati a luglio 2023). Tecnologia, finanza e salute sono i principali settori azionari in portafoglio. Investe in Usa il 63% dell’asset allocation.

Scopri l’offerta AcomeA made in Vanguard sulla piattaforma Online SIM e un Dossier fondi a zero spese.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento