Il Documento di Economia e Finanza (DEF) approvato dal governo Draghi con i sindacati non prevede una riforma della pensione nel 2023. A fermare una riforma strutturale del sistema previdenziale i tanti tavoli di crisi aperti per finanziare la ripresa post Covid-19 e risolvere il tema della carenza di fondi energetiche dovuta alla guerra Russia-Ucraina.

Al momento il governo Draghi pensa di intervenire su un unico capitolo che riguarda le pensioni di invalidità. L’obiettivo è alzare l’assegno mensile di queste pensioni dai 286 euro attuali perché tale cifra è ritenuta inadeguata.

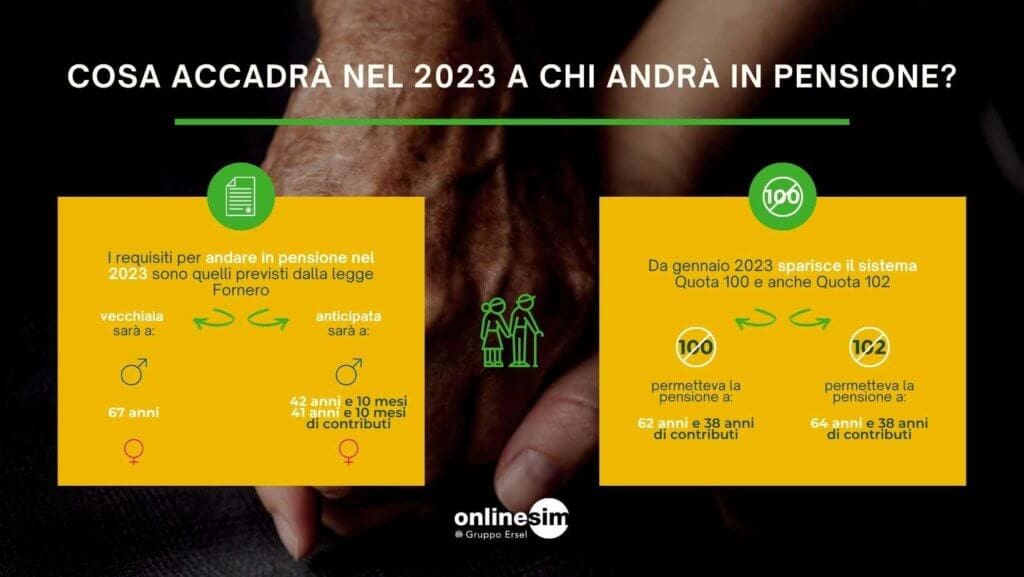

Se nulla cambierà a breve, cosa accadrà nel 2023 a chi andrà in pensione? Vediamo i punti chiave:

- I requisiti per andare in pensione nel 2023 sono quelli previsti dalla legge Fornero. La pensione di vecchiaia si ottiene a 67 anni, mentre si può andare in pensione anticipata con 42 anni e 10 mesi di contributi per gli uomini, e 41 anni e 10 mesi le donne.

- Da gennaio 2023 sparisce il sistema Quota 100 che consentiva di andare in pensione di vecchiaia a 62 anni e 38 anni di contributi e sparisce anche il sistema Quota 102 che consentiva di andare in pensione a 64 anni e 38 anni di contributi.

Pensione: perché è il momento di rilanciare la previdenza integrativa

In attesa di una nuova riforma delle pensioni, il Governo lavora a una serie di ipotesi per rilanciare la previdenza integrativa. Il dibattito è aperto sulla possibilità di varare un semestre di silenzio/assenso per l’adesione – come accadde nel 2007 – per trasferire il TFR a un fondo pensione. In questo modo si spera di attrarre gli under 45 che, secondo i calcoli INPS, andranno in pensione con un assegno pari al 40% dell’ultimo stipendio.

Sul piatto c’è anche una campagna istituzionale d’informazione e da incentivi e agevolazioni fiscali da attuare durante il semestre di silenzio/assenso. Il sistema di adesioni automatiche mirato soprattutto alle giovani generazioni di lavoratori ha dato buoni risultati in Gran Bretagna. Dal 2012 ogni tre anni il governo inglese apre una finestra di sottoscrizione alla previdenza integrativa.

La tassazione dei fondi pensione è favorevole per chi investe in un’ottica di lungo termine e detiene un fondo per almeno 15 anni. La leva fiscale potrebbe essere migliorata ulteriormente riducendo il prelievo fiscale del 20% sui rendimenti maturati.

Sul fronte dei rendimenti il confronto tra fondi pensione e TFR è da sempre a vantaggio della previdenza integrativa. Secondo l’ultimo Rapporto della Commissione di Vigilanza sui Fondi Pensione (COVIP) nel decennio 2012-2021 il rendimento annuo composto – ovvero la media matematica del ritorno sull’investimento – è stato del 4,1% per i fondi negoziali e del 4,6% per quelli aperti. Nello stesso periodo la rivalutazione del TFR è stata dell’1,9% all’anno.

IDEE DI INVESTIMENTO

Online SIM offre ai suoi clienti la possibilità di investire nella previdenza integrativa con fondi pensione aperti.

Tra i prodotti ci sono:

- Arca previdenza. Fondo pensione gestito da Arca Sgr che investe sui mercati finanziari con differenti profili ed è articolato in 4 comparti di investimento, differenziati per grado di rischio dal più dinamico al più prudente, e in un comparto garantito.

- Seconda Pensione. Il fondo gestito da Amundi Sgr che consente di costruire nel tempo un trattamento pensionistico complementare al sistema obbligatorio investendo i contributi versati nelle differenti possibilità offerte dal fondo pensione. Il fondo è articolato in 5 comparti di investimento, differenziati per grado di rischio dal più dinamico al più prudente, e in un comparto garantito.

- Anima Arti & Mestieri. È un fondo pensione aperto gestito da Anima Sgr a contribuzione differita. Il fondo offre la possibilità di scegliere tra 5 comparti, di cui un comparto garantito. Questi con una composizione di investimento azionaria/obbligazionaria differente a seconda delle esigenze.

Aprire un fondo pensione consente di avere una rendita privata, ma come scegliere il migliore? Per evitare di sbagliare, scopri come scegliere il fondo pensione più adatto.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento