Per garantirsi una vecchiaia serena la strada dell’investimento del proprio Trattamento di Fine Rapporto (TFR) o, in alternativa, l’accumulo di un risparmio mensile in un fondo pensione si afferma sempre di più come la scelta più indicata soprattutto se la si guarda dal punto di vista fiscale. Come funziona la tassazione dei fondi pensione? Scopri tutto su tasse, vantaggi fiscali e deducibilità della previdenza integrativa con Online SIM.

- La tassazione sulla pensione integrativa

- I vantaggi fiscali e la deducibilità

- La tassazione sui rendimenti del fondo pensione

- La tassazione sull’anticipo dei fondi pensione

- La tassazione sul riscatto del fondo pensione

- Il futuro della tassazione dei fondi pensione

SCARICA L’INFOGRAFICA

La tassazione della previdenza integrativa

In Italia, la tassazione della previdenza integrativa (fondi pensione e PIP – Piani Individuali Pensionistici) è strutturata su tre fasi: contribuzione, accumulo e prestazione.

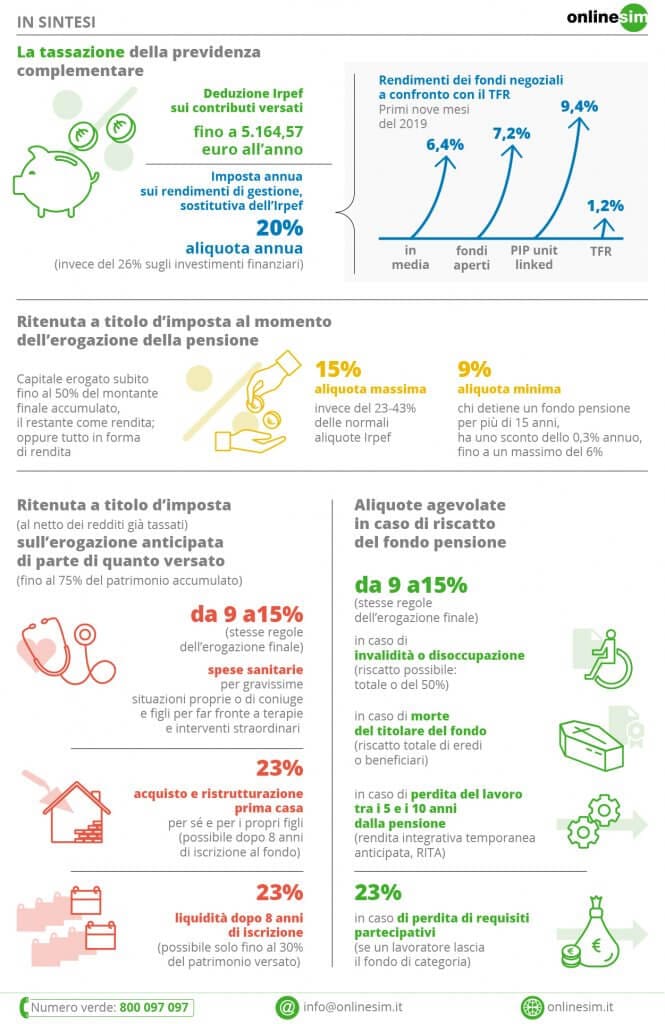

- Contribuzione. I contributi versati a favore della previdenza integrativa sono deducibili dal reddito complessivo fino a un massimo di 5.164,57 euro all’anno. Questo significa che si riduce la base imponibile su cui viene calcolata l’IRPEF, portando a un risparmio fiscale per chi aderisce al fondo.

- Accumulo. Durante la fase di accumulo, i rendimenti finanziari maturati sui fondi pensione sono soggetti a un’imposta sostitutiva del 20%, inferiore rispetto alla tassazione standard sugli investimenti finanziari, che in Italia è generalmente del 26%.

- Prestazione. Quando si percepisce la prestazione finale (rendita pensionistica o capitale), si applica una tassazione agevolata sul montante accumulato, che parte dall’aliquota base del 15%, ma può essere ridotta fino al 9% in funzione degli anni di partecipazione al fondo (scende dello 0,3% per ogni anno oltre il quindicesimo). La prestazione finale viene quindi tassata in misura minore rispetto ad altri redditi, incentivando così l’accumulo previdenziale.

I vantaggi fiscali e la deducibilità

Il trattamento fiscale dei fondi pensione è agevolato e offre diversi vantaggi anche in tema di deducibilità. In particolare.

- Esenzione in fase di contribuzione. Si tratta del più importante vantaggio fiscale dei fondi pensione che danno la possibilità di dedurre i contributi versati nel fondo fino a 5.164,57 euro all’anno. Il versamento al fondo pensione diminuisce il reddito dichiarato per l’IRPEF e le imposte da versare diventano di conseguenza inferiori.

- Agevolazioni in fase di accumulo. Il fondo pensione è per antonomasia un investimento di lungo termine che genera un rendimento annuale. Si chiama rendimento di gestione che è tassato con l’applicazione dell’imposta sostitutiva delle imposte sui redditi secondo un’aliquota agevolata del 20% contro il 26% che si applica a tutti gli altri strumenti di investimento. La differenza fiscale tra il 20% e il 26% contribuisce nel lungo periodo ad aumentare la performance del fondo pensione.

- Agevolazioni in fase di erogazione. Nel momento in cui si arriva all’erogazione della pensione si hanno davanti due strade: riscuotere il capitale che può essere erogato fino a un massimo del 50% del montante finale accumulato, oppure optare per un rendita periodica da aggiungere alla pensione. In entrambi i casi la tassazione viene applicata una ritenuta a titolo d’imposta con aliquota massima del 15% per chi detiene il fondo pensione almeno per 15 anni. Ci sono poi degli sconti percentuali sull’aliquota se si superano i 15 anni di iscrizione al fondo pensione: per ogni anno si sconta uno 0,30% fino ad arrivare a un massimo del 6%. Chi investe in un fondo pensione nel lungo periodo può quindi far scendere l’aliquota al momento dell’erogazione dal 15% almeno fino al 9% se detiene il fondo pensione per 35 anni.

La tassazione sui rendimenti del fondo pensione

La tassazione è agevolata sia in fase di accumulo dei rendimenti sia in fase di erogazione. In particolare.

- Aliquota agevolata nel corso degli anni. Ogni anno il fondo pensione ottiene un rendimento di gestione che è tassato con l’applicazione dell’imposta sostitutiva delle imposte sui redditi secondo un’aliquota agevolata del 20% contro il 26% che si applica a tutti gli altri strumenti di investimento. La differenza fiscale tra il 20% e il 26% contribuisce nel lungo periodo ad aumentare la performance del fondo pensione.

- Tassazione agevolata in fase di erogazione. Riguarda sia la pensione integrativa per capitale e rendita e si verifica quando si arriva al momento dell’erogazione della pensione. Ci sono due forme di erogazione della pensione: il capitale viene erogato fino a un massimo del 50% del montante finale accumulato e il restante 50% deve necessariamente essere erogato in forma di rendita. In entrambi i casi la tassazione è agevolata: è applicata una ritenuta a titolo d’imposta con aliquota massima del 15% contro un range cha va dal 23% al 43% a seconda del reddito delle normali aliquote IRPEF applicate sui redditi complessivi. L’aliquota del 15% è quella massima, ma c’è da tenere conto che se si detiene un fondo pensione per oltre 15 anni, ci sono degli sconti percentuali sull’aliquota: ogni anno si sconta uno 0,30% fino ad arrivare al 6% di sconto massimo complessivo. Chi investe in un fondo pensione nel lungo periodo può quindi far scendere l’aliquota al momento dell’erogazione dal 15% fino al 9%.

La tassazione sull’anticipo dei fondi pensione

Il fondo pensione serve in primo luogo a costruirsi una pensione integrativa da affiancare a quella principale, ma può essere utilizzato anche come cassaforte a cui attingere in maniera flessibile nel corso della propria vita. È possibile, infatti, chiedere degli anticipi sulle somme versate ottenendo, anche in questo caso, delle agevolazioni fiscali. L’erogazione anticipata di una parte di quanto versato nel fondo può essere richiesta più volte e senza vincoli temporali tra una domanda e l’altra a patto di non superare il 75% del patrimonio accumulato nel fondo e solo per fare fronte alle seguenti necessità:

- Spese sanitarie a seguito di gravissime situazioni per sé stessi, coniuge e figli per fare fronte a terapie e interventi straordinari. La ritenuta a titolo d’imposta prevede un’aliquota massima del 15% che scende dello 0,30% per ogni anno dopo il quindicesimo anno di partecipazione al fondo e fino a limite massimo del 9%. La ritenuta si applica sull’importo erogato al netto dei redditi già tassati.

- Acquisto e ristrutturazione prima casa per sé e per i propri figli. Può essere chiesto dopo otto anni dall’iscrizione al fondo e alla somma si applica una ritenuta a titolo di imposta del 23%. La ritenuta si applica sull’importo erogato, al netto dei redditi già tassati.

- Liquidità dopo otto anni di iscrizione. In questo caso si può chiedere un importo non superiore al 30% del patrimonio versato nel fondo e si applica una ritenuta a titolo di imposta del 23%. La ritenuta va applicata sull’importo erogato al netto dei redditi già tassati.

È sempre possibile reintegrare le anticipazioni ottenute con un ulteriore vantaggio fiscale: sulle somme reintegrate, infatti, è riconosciuto un credito d’imposta per le tasse che sono già state pagate in fase di anticipazione.

La tassazione sul riscatto del fondo pensione

Il fondo pensione accompagna la vita lavorativa e non delle persone per un lungo periodo di tempo. Gli imprevisti poco piacevoli possono sempre accadere e, anche in questo caso, il fondo pensione può essere utilizzato come una cassaforte da cui attingere attraverso la formula del riscatto che può essere totale o parziale. Si può utilizzare il riscatto in caso di invalidità, disoccupazione superiore a 48 mesi, morte.

C’è poi una ulteriore possibilità di riscatto che consente di cambiare fondo pensione perché si sono persi i requisiti, per esempio cambiando settore lavorativo in caso di fondo di categoria, e negli ultimi anni si è aggiunta una formula mirata di anticipo della rendita denominata RITA.

In ogni caso, la tassazione sul riscatto del fondo pensione è agevolata. Vediamo come:

- Riscatto totale o del 50% della posizione accumulata per invalidità, disoccupazione: si applica un’aliquota massima del 15% che può scendere dell0 0,30% all’anno dopo il quindicesimo anno di partecipazione al fondo fino a un minimo del 9%.

- Riscatto totale degli eredi o dei beneficiari in caso di morte del titolare del fondo: la tassazione prevede un’aliquota agevolata dal 9% al 15% ed è esente da imposta di successione.

- Riscatto per perdita dei requisiti partecipativi: se un lavoratore cambia settore ed è iscritto a un fondo di categoria può lasciare il fondo. In questo caso l’aliquota è del 23%.

- RITA (rendita integrativa temporanea anticipata) può aiutare un lavoratore a cui mancano tra i 5 e i 10 anni alla pensione e ha perso il lavoro. Il RITA prevede un riscatto totale o parziale sotto forma di rendita, fino al momento in cui si percepirà la pensione principale, tutto o solo parte del capitale accumulato nel fondo. La tassazione prevede un’aliquota agevolata dal 9% al 15%.

Il futuro della tassazione dei fondi pensione

Da anni si discute di aumentare le agevolazioni fiscali della previdenza integrativa. Sono tante le proposte sul tavolo, ma nessuna per ora ha preso una via concreta di discussione a livello politico. Nel 2023 è partita in commissione Bicamerale un’indagine conoscitiva ed è in questa sede che gli attori del settore previdenziale avanzano proposte di una possibile riforma con due obiettivi:

- agevolare ulteriormente la fiscalità dei fondi pensione;

- rendere ancora più flessibile il prodotto.

Sono tante le proposte sul tavolo. Vediamo alcune delle più significative:

- La proposta Assogestioni. Nel corso 2023 sono state sviluppate delle proposte di modifica mirate della normativa con l’obiettivo di dare un impulso alle adesioni ai fondi pensione. In particolare, Assogestioni ha proposto di rinnovare il sistema di adesione automatica (silenzio assenso) ai fondi pensione, di modificare l’opzione di default superando la centralità della garanzia e di rilanciare un semestre di scelta per i lavoratori. Inoltre, ad avviso dell’Associazione sarebbe opportuno riconoscere la piena portabilità del contributo del datore di lavoro, introdurre una maggiore flessibilità nella fase di uscita, ampliando le opzioni per l’erogazione delle prestazioni.

- La proposta di Assofondipensione. Una riduzione della tassazione dei rendimenti e incentivi fiscali per gli investimenti del patrimonio dei fondi nell’economia produttiva italiana è la proposta di Assofondipensione che riunisce 32 fondi pensione negoziali istituiti nei principali comparti produttivi. Per l’associazione occorre una campagna informativa e iniziative mirate per favorire l’adesione soprattutto dei giovani.

- La proposta di FEBAF. L’ultima proposta in ordine di tempo è arrivata ad aprile 2024 da parte della Federazione banche assicurazioni e finanza (FEBAF). Ha l’obiettivo di ridurre l’attuale tassazione sui rendimenti dei fondi del primo e del secondo pilastro previdenziale rispettivamente al 26% e al 20%. Inoltre, FEBAF raccomanda un’armonizzazione fiscale a livello europeo e di introdurre una tassazione che premi chi mantiene più a lungo il fondo pensione.

A fronte del dibattito aperto su una riforma del sistema fondi pensione, il tema non sarà affrontato dal Governo Meloni prima di gennaio 2025 quando scadranno le misure ponte previste nella legge di bilancio 2024 su tutte le forme pensionistiche.

IDEE DI INVESTIMENTO

Online SIM, la piattaforma italiana del risparmio gestito, offre ai suoi clienti la possibilità di investire in fondi pensione in completa autonomia a zero commissioni di ingresso e con commissioni di gestione molto competitive. Tra i prodotti ci sono:

- Arca previdenza. Fondo pensione gestito da Arca Sgr che investe sui mercati finanziari con differenti profili ed è articolato in 4 comparti di investimento, differenziati per grado di rischio dal più dinamico al più prudente, e un 1 comparto garantito.

- Seconda Pensione. Il fondo gestito da Amundi Sgr che consente di costruire nel tempo un trattamento pensionistico complementare al sistema obbligatorio investendo i contributi versati nelle differenti possibilità offerte dal fondo pensione. Il fondo è articolato in 5 comparti di investimento, differenziati per grado di rischio dal più dinamico al più prudente, e in 1 comparto garantito.

- Anima Arti & Mestieri. È un fondo pensione aperto a contribuzione differita. Il fondo offre la possibilità di scegliere tra 5 comparti, di cui 1 comparto garantito, con una composizione di investimento azionaria/obbligazionaria differente a seconda delle esigenze.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

*Articolo pubblicato a gennaio 2020 e sottoposto a successive revisioni

7 Commenti

[…] e nel momento in cui usufruirete del denaro (varia a seconda di quando e per che cause, visita questo sito per ulteriori dettagli ) più le commissioni del fondo (0.25%, sul sito ufficiale della Covip trovi […]

[…] l’efficacissima immagine del sito onlinesim per riassumere le tasse dovute per i vari casi. Se siete interessati ad approfondire vi consiglio […]

[…] con largo anticipo (35 anni prima di andare in pensione) la tassazione sarebbe ancora minore (9% ref. ), rendendo il fondo pensione ancora più […]

[…] blog onlinesim.it ci offre un’iconografica molto chiara a […]

Materia molto interessante per capire la Validità del Fondo Pensione

Curiozita.. Come funziona il riscato totale del fondo pensione? E il tasezione anno? Grazie

Buongiorno Valentin,

nel nostro blog è presente un altro articolo che tratta proprio l’argomento del riscatto del fondo pensione. Lascio qua il link sperando possa risolvere tutti i suoi dubbi.

Cordiali saluti.

Il team di Online SIM