L’impact investing, o investimento a impatto, è legato a obiettivi sociali e ambientali misurabili che puntano a generare un rendimento. Scopri cos’è e quali sono i temi di investimento collegati.

Cos’è l’impact investing

La definizione classica di impact investing è investimento che ha un impatto. Ma su cosa? Su ambiente, sociale e governance, ovvero i tre ambiti che sono racchiusi nella sigla E (environmental), S (social) e G (governance). In particolare:

- Tutte le asset class possono entrare in portafoglio. Azioni, obbligazioni, certificati e così via, qualsiasi asset class può essere a impatto. Per esempio, nella costruzione di un portafoglio di fondi vengono esclusi alcuni settori critici (tabacco, armi), privilegiando settori più sostenibili.

- Impatto misurabile. Non basta però solo l’intenzione di investire bisogna anche misurare l’impatto che l’investimento ha nel tempo su ambiente e società. Il punto di riferimento per la misurazione dei progressi sono i 17 Obiettivi di Sviluppo Sostenibile (SDGs) fissati dalle Nazioni Unite con l’Agenda 2030.

- Chi fa impact investing. Sono tante le figure che investono a impatto: gestori di fondi, istituzioni finanziarie per lo sviluppo, banche, fondazioni, fondi pensione, compagnie assicurative, family office, aziende, ONG, istituzioni religiose.

- Numeri in crescita. Per il Global Impact Investing Network (GIIN), punto di riferimento per il settore, la dimensione del mercato mondiale 2022 dell’impact investing è di 1.164 trilioni di dollari. Per la prima volta il mercato ha superato la soglia di 1 trilione di dollari. La cifra è al centro del rapporto 2022 Sizing the Impact Investing Market. Il report 2023 è atteso a ottobre e i numeri cresceranno ancora.

I temi impact investing

Il 2023 è stato segnato da catastrofi naturali ricorrenti fortemente collegate al cambiamento climatico e all’eccesso di Co2. Sostenere la transizione verso Net zero, ovvero emissioni zero, è ora al centro dei portafogli degli investitori sostenibili e in particolare dei gestori di fondi. Il tema ha implicazioni sociali e ambientali.

Vediamo quattro temi chiave secondo l’analisi di Schroders e Bnp Paribas Asset Management:

- Gestire i rischi. Condizioni meteorologiche estreme, danni ambientali legati alle attività umane, malattie infettive e perdita di biodiversità sono tutti rischi che possono essere mitigati con un investimento a impatto. Si stima che le soluzioni abbiano un costo annuo di 5-7 mila miliardi di dollari. È chiaro che il settore pubblico non ha i mezzi per affrontare queste sfide. Gli investitori possono dare una grossa spinta.

- Mitigare i cambiamenti climatici. Per farlo bisogna individuare e valutare le opportunità di investimento che aiutano a ridurre, prevenire o catturare le emissioni di gas serra. Tra i settori su cui puntare ci sono trasporti sostenibili, energie rinnovabili, efficienza energetica o capitale naturale come, per esempio, nuove tecniche di agricoltura.

- Premiare l’economia circolare. Gli investimenti nell’economia circolare si rivolgono tipicamente alle aziende che utilizzano sistemi per eliminare sprechi e inquinamento. I settori coinvolti sono industria e materie prime con un occhio di riguardo al ciclo di produzione che deve essere sostenibile e fatto e con materiali che possano essere conservati, riutilizzati o riciclati.

- Favorire l’inclusione sociale. Riguarda gli investimenti che contribuiscono a creare una società inclusiva ed equa migliorando le opportunità economiche o l’accesso ai servizi finanziari. Questo è un elemento cruciale dello sviluppo sostenibile. Gli investimenti possono variare dalla fornitura di accesso a infrastrutture sostenibili e alloggi sociali, a soluzioni in grado di creare o mantenere posti di lavoro.

IDEE DI INVESTIMENTO

Affrontare le sfide della sostenibilità offre opportunità di guadagno. Per investire incidendo sul cambiamento ambientale e sociale ci sono diverse soluzioni:

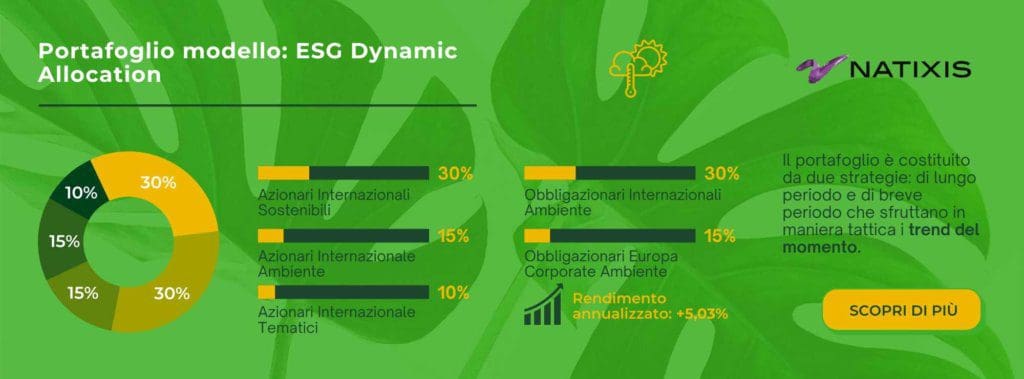

- Per investire su un impatto sociale ed ambientale positivo, Online SIM offre Natixis ESG Dynamic Allocation un portafoglio ESG flessibile costituito da due strategie con finalità differenti con un rendimento annualizzato del 5,03% (dati aggiornati a agosto 2023). L’utilizzo di strumenti innovativi come i green e i social bond e di strategie con un chiaro ed esplicito obiettivo di sostenibilità e di impatto in termini di raggiungimento dei 17 obiettivi di sviluppo sostenibile.

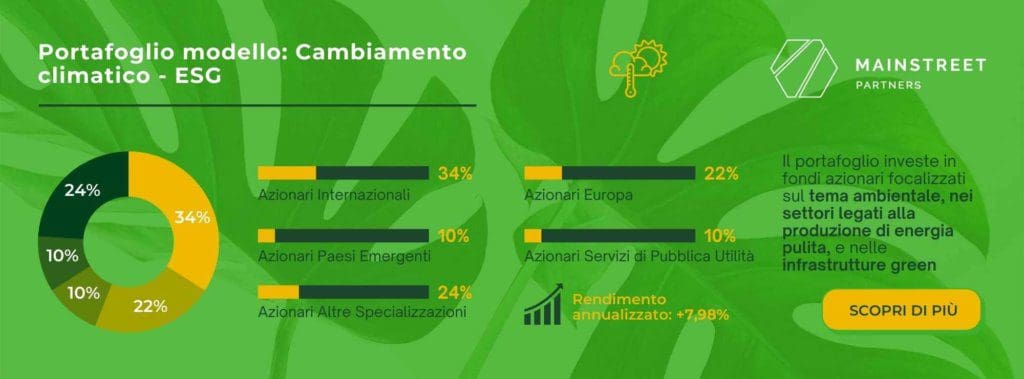

- Per un impatto positivo sul clima, Online SIM offre la possibilità di investire con un portafoglio modello sul cambiamento climatico. Ha un rendimento annualizzato del 7,98%(dati aggiornati a agosto 2023). Il portafoglio è costruito in collaborazione con Main Street Partners, boutique finanziaria inglese specializzata in ESG.

Scopri i fondi ESG per investire in modo sostenibile sui trend di lungo termine legati alla sostenibilità ambientale e sociale.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento