L’America intende rialzare i tassi, nonostante l’inflazione debole, l’Europa intende tenere i tassi bassi, nonostante l’inflazione debole. Due direzioni diverse un obiettivo comune: vedere l’indice dei prezzi stabilizzarsi attorno al 2%, sintomo di una crescita economica sana. Questo target per la Banca centrale americana (FED) potrebbe essere raggiunto presto e per questo a dicembre i tassi americani saranno rivisti al rialzo dalla struttura guidata da Janet Yellen. Il segnale che gli americano hanno stanno dando al mondo finanziario che la ripresa economica continua ma è incompleta.

Mario Draghi, governatore della Banca Centrale Europea (BCE), ha scelto proprio l’America e la riunione del FMI a Washington per ribadire la posizione opposta dell’Unione Europea in fatto di tassi. Draghi ha assicurato che il costo del denaro resterà basso a lungo, più dell’orizzonte temporale del Quantitative easing (QE) perché il mercato de lavoro, e in particolare i salari, non sono sui livelli di una crescita sana. E anche per Draghi il mantra è uno solo: avere “pazienza, persistenza e prudenza” in attesa che i prezzi salgano verso il target del 2%.

IDEE DI INVESTIMENTO

Il rialzo dell’inflazione ha un effetto differente su azioni e obbligazioni. Se si decide di investire in base all’andamento dell’indice dei prezzi, esistono strumenti finanziari specifici. Ci sono i titoli di Stato inflation linked, obbligazioni corporate indicizzate il cui valore nominale cresce insieme con l’inflazione. Lo strumento principe anche per diversificazione è il fondo indicizzato all’inflazione. Ma vale davvero la pena inseguire l’inflazione? Paul Read, Co-Head del team del reddito fisso di Invesco non ama i titoli legati all’inflazione perché funzionano bene solo in caso di uno choc inflattivo veramente marcato. «Abbiamo qualche posizione, ma la liquidità può essere scarsa, l’impatto della duration è più consistente di quanto si pensi» ha detto. Non c’è dubbio però che un indice dei prezzi inferiore alle attese, ma abbastanza alto da rendere negativi i rendimenti reali di molti titoli obbligazionari nell’area euro abbia spinto i gestori verso i bond indicizzati. Eppure i titoli inflation linked sono particolarmente convenienti in questa fase di mercato secondo l’Osservatorio Titoli Indicizzati di Marzotto Sim da cui emerge come i titoli italiani sono i migliori rispetto agli equivalenti francesi, spagnoli e tedeschi.

Se si guarda ai rendimenti delle diverse categorie di fondi inflation linked, la migliore da inizio anno è la Categoria Morningstar Obbligazionari Altro Inflation Linked dove sono presenti diversi fondi che investono sui mercati emergenti e guardano anche all’inflazione.

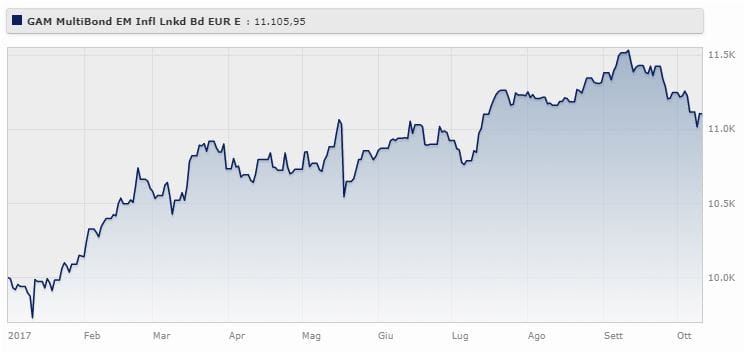

- GAM Multibond Sicav Emerging Markets Inflation Linked – Eur Classe E rende l’11,06% da gennaio a ottobre 2017 (-3,07% da ottobre 2014 a ottobre 2017). Il fondo è gestito da Enzo Puntillo e Alessandro Ghidini che investono almeno i 2/3 del patrimonio in obbligazioni emesse o garantite mercati emergenti e in diverse valute. Attualmente il portafoglio è investito all’89% mentre il 10% è in liquidità.

GAM Multibond Sicav Emerging Markets Inflation Linked – Eur Classe E rende l’11,06% da gennaio a ottobre 2017 (-3,07% da ottobre 2014 a ottobre 2017). - Fidelity Emerging Markets Inflation-linked Bond E-MDIST-Euro perde lo 0,57% da gennaio a ottobre 2017 (+0,52% da ottobre 2014 a ottobre 2017) ed è gestito da Steve Ellis che investe almeno il 70% in obbligazioni legate all’inflazione emesse da governi ed agenzie governative di paesi emergenti in ogni parte del mondo. Al momento è investito in bond al 93% e ha un 6% di liquidità.

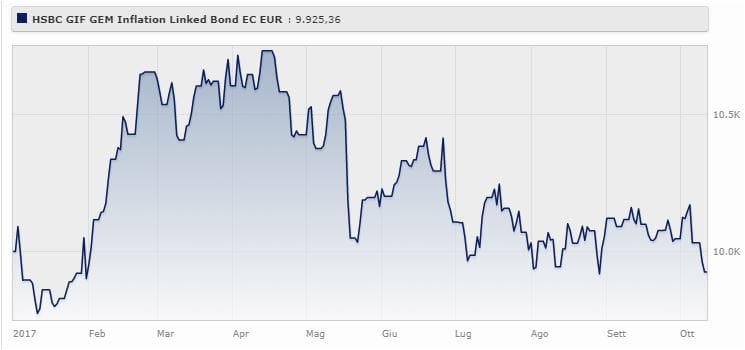

Fidelity Emerging Markets Inflation-linked Bond E-MDIST-Euro perde lo 0,57% da gennaio a ottobre 2017 (+0,52% da ottobre 2014 a ottobre 2017). - HSBC GIF GEM Inflation Linked Bond perde lo 0,75% da gennaio a ottobre 2017 (+2,23% da ottobre 2014 a ottobre 2017) ed è gestito da Nishant Upadhyay e Olga Yangol che investono prevalentemente in grandi società consolidate aventi sede in Asia, Giappone escluso. E’ investito al 96% in obbligazioni e ha un 3% di liquidità.

HSBC GIF GEM Inflation Linked Bond perde lo 0,75% da gennaio a ottobre 2017 (+2,23% da ottobre 2014 a ottobre 2017).

Per i tuoi investimenti puoi affidarti ad un robo advisor, un consulente virtuale dedicato sempre a tua disposizione. Sceglilo sulla piattaforma RoboBox di Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento