Nella settimana in cui i giovani di Fridays for Future, il movimento globale ispirato da Greta Thunberg, sono tornati a manifestare nelle piazze di diverse città d’Italia per lo sciopero globale per il clima, il mercato del risparmio gestito è finito sotto accusa.

Questo dopo che le autorità di vigilanza del mercato americana (SEC) Usa e tedesca (BAFIN) hanno aperto un’inchiesta sulla sostenibilità dei fondi Dws. In particolare, su quelli che investono sul climate change. L’obiettivo? Fare in modo che i gestori uniformino le etichette di sostenibilità che certificano il prodotto dando agli investitori più informazioni possibili.

Secondo quanto riportato dal Wall Street Journal tutto è partito dalle accuse di un ex dirigente di Dws, gestore controllato da Deutsche Bank, che ha reso pubblici alcuni documenti interni da cui si evince che i criteri d’investimento sostenibile sono stati edulcorati.

Dws ha respinto le accuse, ma la Sec sta verificando se nei fondi del gestore tedesco ci sia o meno ESG integration su 459 miliardi di euro asset, oltre metà del totale gestito. L’indagine però parte in salita perché in America, di fatto, non esistono regole chiare sull’etichettatura dei fondi ESG.

L’Europa, invece, è molto più avanti nella classificazione. Da tempo la questione delle ESG Labels, le etichette di sostenibilità del risparmio, è al centro delle priorità dell’Unione Europea e il decreto attuativo della tassonomia. Varato ad aprile 2021 è stato un passo avanti decisivo. Importanti saranno i criteri a cui aziende e prodotti finanziari dovranno attenersi per dichiarare la loro conformità green.

Nel decreto sono elencati 70 settori per i quali vengono applicati criteri tecnici. Per il momento, gli studi mostrano che la quota verde, determinata dal progetto tassonomia, rappresenta solo il 2-3% dell’economia europea. L’obiettivo è quello di aumentare gradualmente questa percentuale, per passare ad un’economia carbon neutral entro il 2030 e aiutare il clima.

IDEE DI INVESTIMENTO

Il rischio greenwashing c’è ed è fortemente sentito dai risparmiatori, soprattutto dai più giovani, che temono di investire nel prodotto sbagliato. Una buona pratica è affidarsi alla società di analisi (Morningstar, Fida) che forniscono rating ai prodotti assegnando un punteggio di sostenibilità ai gestori.

Se l’obiettivo è investire per salvare il Pianeta dal cambiamento climatico, secondo il rating sostenibile di Morningstar, la scelta migliore è un fondo azionario a basso tenore di carbonio e senza combustibili fossili.

Si tratta di fondi che adottano strategie che abbiano un impatto misurabile per il clima, investendo in aziende con impronta di carbonio piccola o decrescente o a basso rischio di carbonio, evitando o riducendo l’esposizione ai combustibili fossili.

Di seguito i migliori presenti sulla piattaforma di Online Sim:

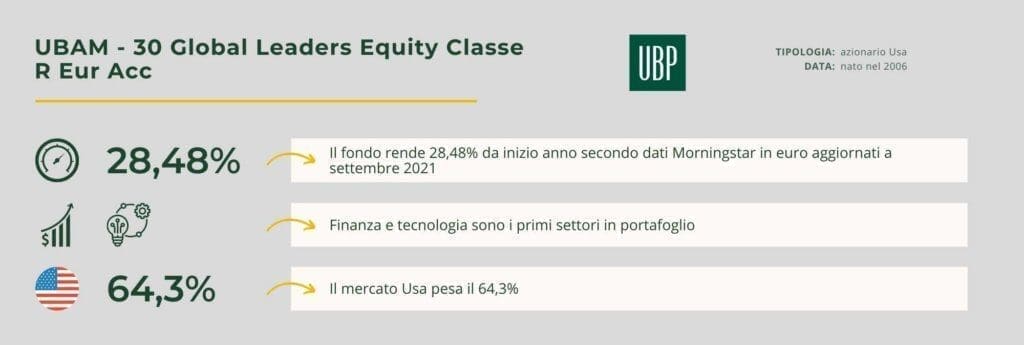

- UBAM – 30 Global Leaders Equity Classe R Eur Acc è un azionario internazionale che investe in aziende a grande capitalizzazione. Lanciato nel 2006, rende il 28,48% da inizio anno (dati in euro Morningstar aggiornati a settembre 2021). Finanza e tecnologia sono i primi settori in portafoglio, il mercato Usa pesa il 64,3%.

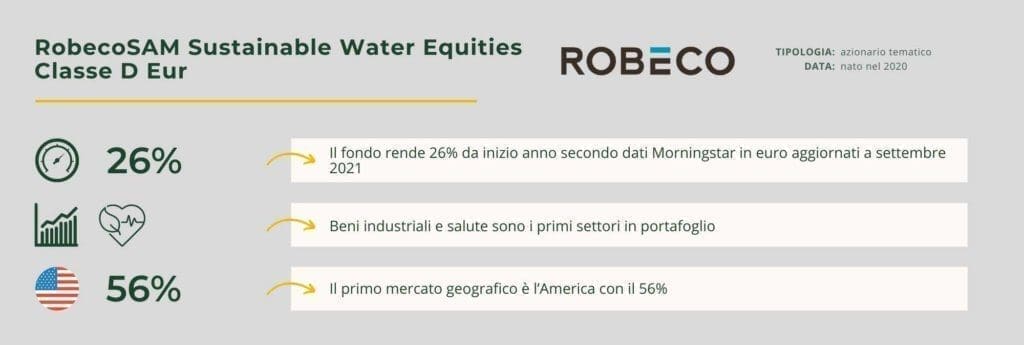

- RobecoSAM Sustainable Water Equities Classe D Eur è un azionario tematico che investe a livello globale sul tema dell’acqua. Lanciato nel 2020, rende il 26% da inizio anno (dati in euro Morningstar aggiornati a settembre 2021). Beni industriali e salute sono i primi settori in portafoglio. Il primo mercato geografico è l’America con il 56%.

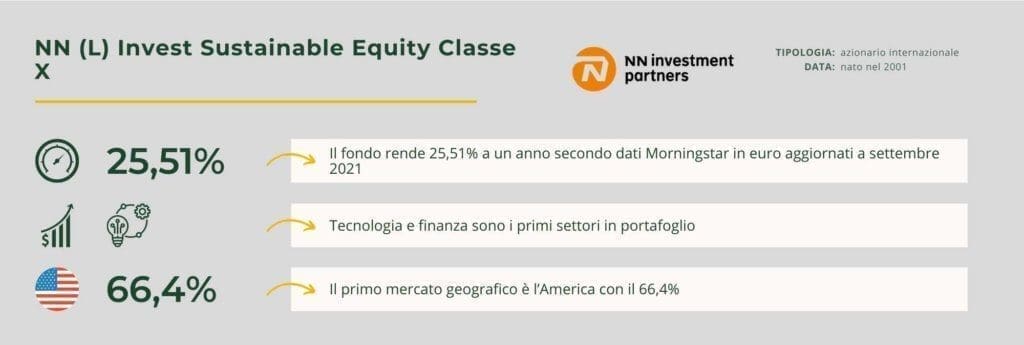

- NN (L) Invest Sustainable Equity Classe X è un azionario internazionale che investe in società a grande capitalizzazione che si adeguano a una politica di sviluppo sostenibile e che si dimostrano in grado di conciliare il rispetto per l’ambiente e i principi sociali (ad esempio le questioni dei diritti umani, delle discriminazioni, del lavoro minorile). Ha uno stile growth. Lanciato nel 2001, rende il 25,51% da inizio anno (dati in euro Morningstar aggiornati a settembre 2021). Tecnologia e finanza sono i primi settori in portafoglio. Il primo mercato geografico è l’America con il 66,4%.

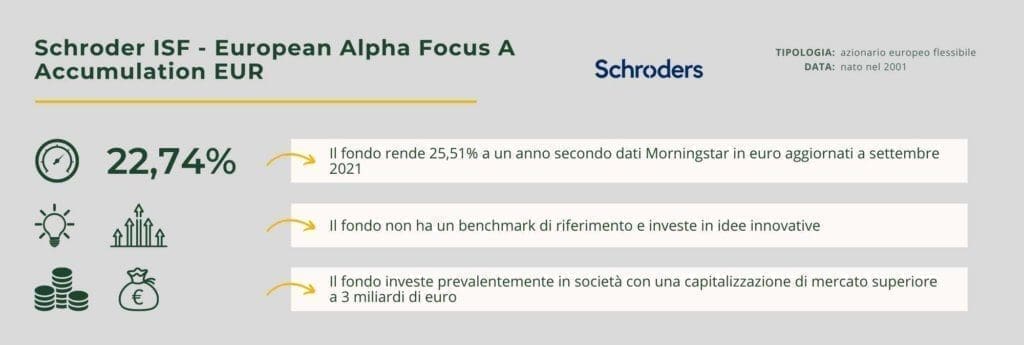

- Schroder ISF – European Alpha Focus A Accumulation EUR è un azionario europeo flessibile, non ha un benchmark di riferimento, investe in idee innovative e fornisce un accesso ad alcune delle più grandi società dei mercati azionari europei, dal momento che investe prevalentemente in società con una capitalizzazione di mercato superiore a 3 miliardi di euro. Partito nel 2001, rende il 22,74% da inizio anno (dati in euro Morningstar aggiornati a settembre 2021).

Per investire sulla decarbonizzazione del Pianeta e combattere il cambiamento del clima, con la massima diversificazione di portafoglio Online Sim, offre la possibilità di investire in un portafoglio modello sul cambiamento climatico. Ha un rendimento annualizzato del 23,6% (dati aggiornati a settembre 2021). Il portafoglio è costruito in collaborazione con Main Street Partners, boutique finanziaria inglese specializzata in ESG.

Scopri i fondi ESG disponibili sulla piattaforma di Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento