Non hanno un indice di riferimento vincolante e puntano decisamente su uno o più temi che guidano le scelte di investimento. I fondi tematici stanno guadagnando terreno nelle preferenze degli investitori. Questo alla ricerca di una diversificazione che sia sganciata dal ciclo economico e guardi al lunghissimo termine.

Secondo dati Morningstar, l’Europa vale già oltre la metà (55%) del mercato globale dei fondi tematici attivi e passivi con oltre 279 miliardi di dollari, in gran parte in fondi attivi.

La guida ai fondi tematici

Ecco in 5 mosse cosa può guidare la scelta di un fondo tematico più adatto al proprio obiettivo:

- Il primo punto da tenere in considerazione quando si va a caccia di un fondo tematico: l’orizzonte temporale di investimento deve essere minimo 5 anni, meglio se 10. L’investimento tematico ha, infatti, un preciso scopo: individuare le tendenze strutturali, i cosiddetti megatrend. Questo per generare valore a lungo termine e, allo stesso tempo, dare una spinta al cambiamento economico anche in chiave sostenibile.

- Dato un periodo abbastanza lungo di investimento come ideale, per una corretta asset allocation di portafoglio la scelta di un fondo tematico va fatta in base al proprio obiettivo. In questo caso non è solo agganciato a un guadagno per l’acquisto di un bene (casa, auto) o per il benessere della famiglia (università dei figli, previdenza integrativa), ma anche a un tema che chi investe può scegliere in base ai propri interessi. Sempre con uno sguardo al futuro dell’economia.

- Diversi fondi tematici non sono dichiaratamente ESG, ma investono in temi sostenibili (acqua, climate change, economia circolare, per esempio). Rappresentano megatrend di cambiamento economico e sociale a livello globale che consentono a chi investe di partecipare alla trasformazione in atto.

- La scelta di un fondo tematico può essere fatta anche da chi cerca un extra rendimento del proprio portafoglio azionario. Questi fondi, per la maggior parte azionari internazionali, sono decorrelati dal ciclo economico e costruiscono il portafoglio cercando di cogliere le migliori opportunità presenti a livello globale per rispondere al tema contenendo i rischi.

- Non esiste una categoria di fondi tematici e non c’è quindi modo di confrontarli in maniera omogenea. Un punto di riferimento è la suddivisione fatta da Morningstar in quattro gruppi dei temi più presenti sul mercato. Tecnologia (fintech, robotica, automazione, digital media, health tech), mondo fisico (agribusiness, economia circolare, transizione energetica), società (invecchiamento della popolazione, benessere, intrattenimento) e tematiche in senso lato (megatrend, smart future).

Le caratteristiche dei fondi tematici

Vediamo quali sono le caratteristiche distintive di un fondo tematico:

- Individua un megatrend di investimento che sia il motore di un cambiamento sociale ed economico in corso e abbia una prospettiva di lungo periodo. La selezione del trend definito strutturale da parte della società di gestione avviene attraverso team di analisti dedicati, ricerche e report. L’obiettivo è di arrivare a un’idea di investimento.

- Individua un’idea e della sua tenuta nel tempo ha solitamente un contatto molto forte con la vita quotidiana di chi investe, consentendo di puntare su temi concreti, più semplici da capire e nei quali il sottoscrittore si può identificare.

- Offre l’opportunità di una buona diversificazione della parte azionaria del portafoglio che guarda ai mercati globali perché non si focalizza solo su investimenti per area geografica. Come un fondo azionario internazionale, o su singoli settori, come un fondo settoriale.

I fondi tematici presenti sul mercato italiano sono numerosi e scegliere un tema piuttosto che un altro spesso è difficile. C’è la possibilità di puntare su fondi azionari internazionali che guardano ai temi più rappresentativi dei megatrend che guidano l’economia.

IDEE DI INVESTIMENTO

Abbiamo selezionato i migliori fondi tematici e quelli che puntano su tutti i megatrend venduti in Italia che hanno un rendimento di almeno 3 anni e sono presenti sulla piattaforma di Online Sim:

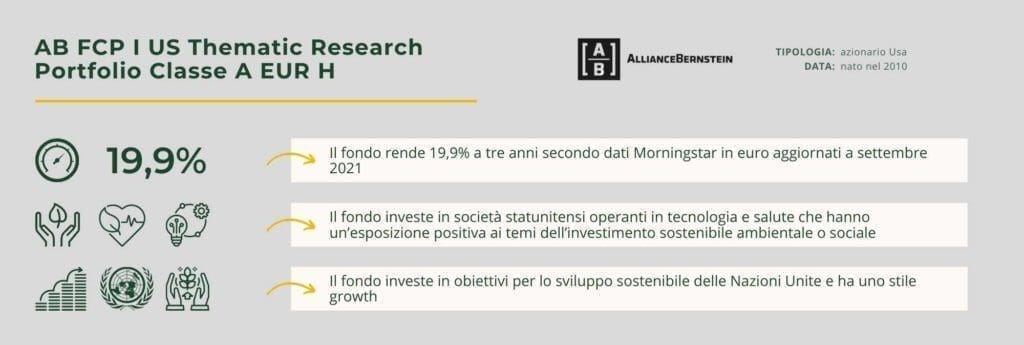

- In vetta alla graduatoria c’è AB FCP I US Thematic Research Portfolio Classe A EUR H un azionario Usa che guarda alla società a grande capitalizzazione e ha uno stile growth. Il fondo a tre anni rende il 19,9% (dati Morningstar in euro aggiornati a settembre 2021) e investe in società statunitensi operanti in diversi settori – con una preferenza per tecnologia e salute – che hanno un’esposizione positiva ai temi dell’investimento sostenibile sotto il profilo ambientale o sociale. Sostanzialmente compatibili con la realizzazione degli obiettivi per lo sviluppo sostenibile delle Nazioni Unite.

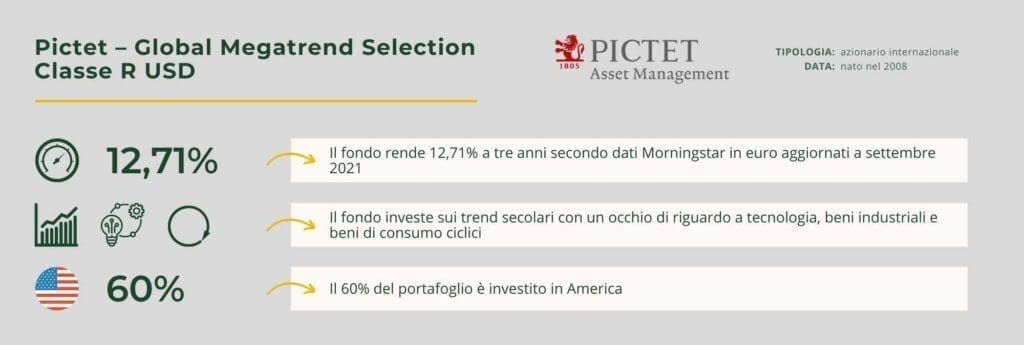

- Pictet – Global Megatrend Selection Classe R USD rende a tre anni il 12,71% (dati Morningstar in euro aggiornati a settembre 2021) ed è un azionario internazionale. Investe sui trend secolari con un occhio di riguardo a tecnologia, beni industriali e beni di consumo ciclici. Il mercato americano vale il 60% del portafoglio.

- Pictet – Global Thematic Opportunities- Classe R EUR Acc rende a tre anni l’11,72% (dati Morningstar in euro aggiornati a settembre 2021). Si tratta di un azionario internazionale a stile growth. Investe principalmente in titoli che possono beneficiare di temi di mercato globali a lungo termine derivanti da cambiamenti economici e sociali secolari. Ad esempio demografia, stile di vita e consumi, normative o ambiente.

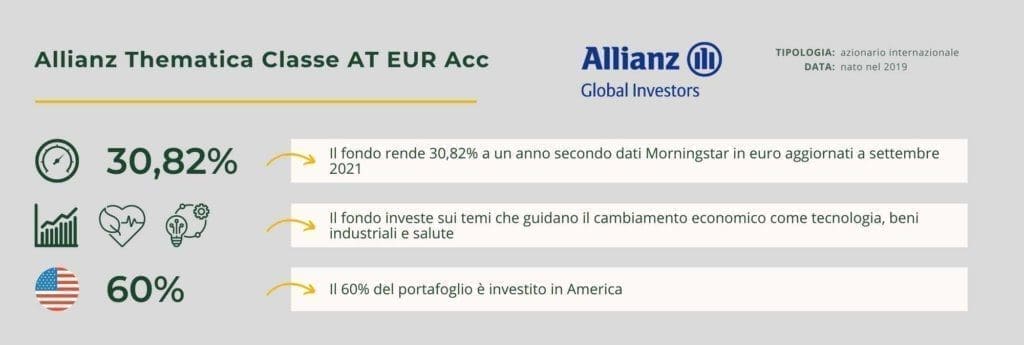

- Allianz Thematica Classe AT EUR Acc non ha un rendimento di lungo termine perché è partito nel 2019. A un anno rende il 30,82% (dati Morningstar in euro aggiornati a settembre 2021). L’obiettivo del fondo è investire sui temi che guidano il cambiamento economico. Tecnologia, beni industriali e salute sono i settori più presenti e il 60% del portafoglio è investito in America.

Scopri gli altri fondi ESG disponibili sulla piattaforma Online SIM.

Note

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

Nessun commento